石油元売り大手のコスモ石油、ENEOS、出光興産が、持続可能な航空燃料(SAF:Sustainable Aviation Fuel)の量産化に踏み出したことが報道された。一方で、海外航空会社が日本への新規就航や増便を希望しても、日本で通常の航空燃料が調達できず諦める例が増えているとの報道もある。

2024年6月には、燃料を所管する「経済産業省」と空港や物流を所管する「国土交通省」が、航空会社、空港、石油元売り、海運などが参加する「航空燃料供給不足への対応に向けた官民タスクフォース」を立ち上げた。航空燃料の不足は、国内の製油所の統廃合が進んだ結果である。

遅ればせながらSAFの量産化に一歩踏み出した日本であるが、今後のSAF供給は大丈夫か?

温暖化ガス排出量削減とSAF導入

国際航空におけるCO2排出量

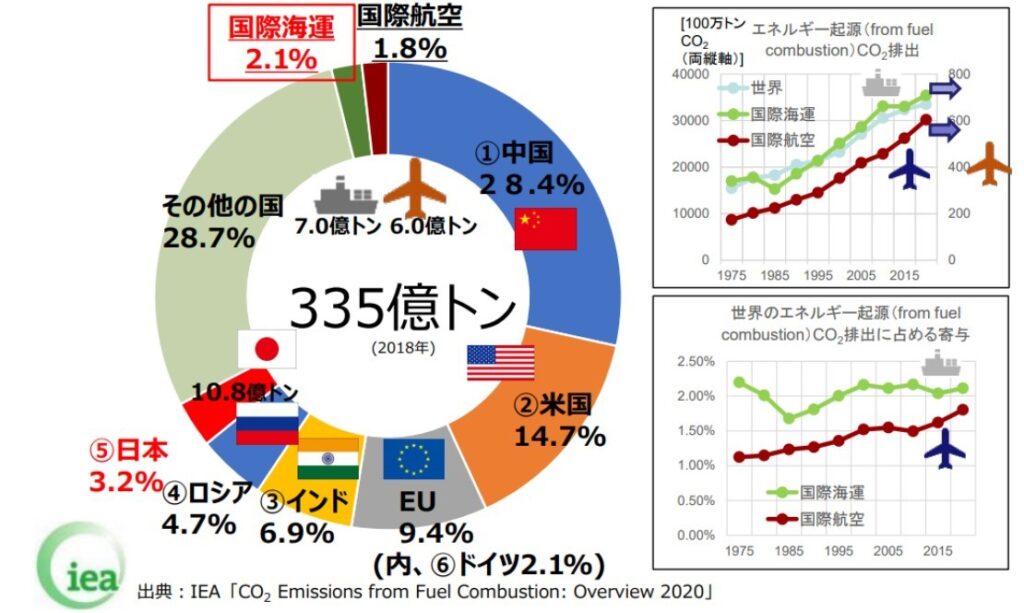

国際エネルギー機関(IEA:International Energy Agency)によれば、国際航空からのCO2排出量は約6.0億トン(2018年)である。このCO2排出量は、世界全体の約1.8%を占めており、ドイツの総排出量(約2.1%)に匹敵する量で、年々増加傾向にある。

その後、IEAは2021年の航空業界からのCO2排出は世界で約7億トンに上昇し、全体の2%を占めたと発表し、「2050年カーボンニュートラル」の達成には、航空分野において持続可能な航空燃料(SAF:Sustainable Aviation Fuel)の使用割合を80%に高める必要があると指摘した。

一方、脱炭素社会の潮流を受けて、航空業界においても温室効果ガス(GHG)排出量の削減を求める声が高まり、短中期的な目標が設定されるとともに、長期的な目標の国際的合意が進められた。

*持続可能な航空燃料(SAF)とは:

化石燃料以外の原料から製造された代替燃料で、主に動植物資源を原料に生産されたバイオジェット燃料(Aviation biofuel)のことである。SAFは燃焼しても新たにCO2を発生しないためカーボンニュートラルとされ、従来のジェット燃料に比べてCO2排出量を最大で8割減らせるとされている。

植物油、獣脂、藻類、その廃棄物などを原料として製造されるほか、回収されたCO2と再生可能エネルギー電力による水電解で得られた水素を反応させて得られる合成燃料(e-fuel)も含まれる。

航空分野における国際的なCO2削減目標

航空分野のうち国内線のCO2排出量削減については、パリ協定の枠組みに沿って各国が取り組む対象とされているが、国際線については国連の専門組織の国際民間航空機関(ICAO)が目標設定などを行う。

国際航空運送協会(IATA)の目標

当初、業界団体である国際航空運送協会(IATA:International Air Transport Association)は、「2020年までに燃料効率の年率1.5%改善」、「2020~2030年にカーボンニュートラルでCO2排出量の頭打ち」、「2050年までに2005年比でCO2排出量の50%削減」を目標に掲げた。

現在、IATAの中間目標は、「2020年からの年平均1.5%の燃費改善」、「2020年以降総排出量を増加させない」であり、2021年10月のIATA総会において、「2050年カーボンニュートラル達成」の最終目標を採択した。

具体的な施策は、代替燃料インフラの構築、航空機への新技術の導入、航空機運行方式の改善などによるCO2排出量削減などで、各々ロードマップとして公表されている。

IATAのCO2排出量削減の目標に対する代替燃料としてのSAFへの期待は極めて高く、欧米を中心にバイオジェット燃料の開発・導入が進められた。既に、2009年には非石油由来のジェット燃料の国際規格(ASTM D75664)が制定されており、現在では8種類のSAFの商業利用が認定されている。

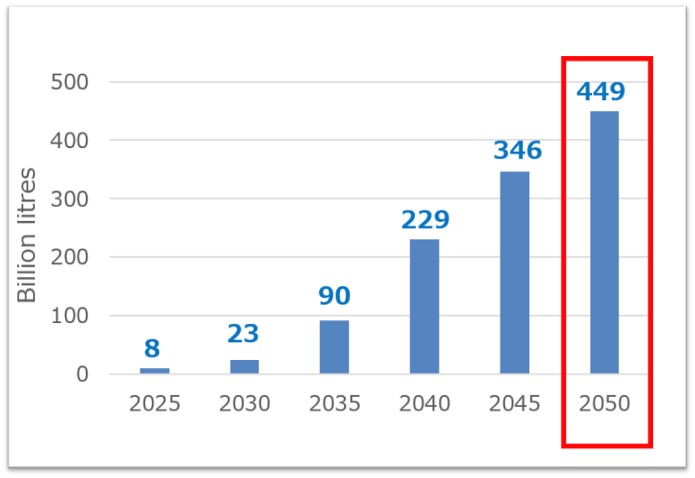

現在の航空燃料の消費量は3億㎘/年である。世界のSAF需要量は、航空需要の拡大で2050年には2025年の50倍以上の4.49億㎘に急増するとIATAは予測している。しかし、2022年時点の世界のSAF供給量は約30万㎘で、世界のジェット燃料供給量の0.1%程度にすぎない。

出典:IATA Net zero 2050: sustainable aviation fuels

国際民間航空機関(ICAO)の目標

航空業界の自主的な取り組みとして、2016年のICAO総会において「2021年以降の国際航空輸送分野のCO2排出量を2020年レベルに留める」ことが合意された。

この合意では「CORSIA(カーボン・オフセットおよび削減スキーム)制度」が導入され、参加する各国航空会社に所定のCO2排出量の上限が割り当てられ、燃費改善やバイオジェット燃料導入などによる達成が求められた。CO2排出量の上限を超えた分は、カーボンクレジット購入により達成を促す仕組みである。

現在、ICAOの中間目標は、「燃料効率を年平均2%改善」、「2020年以降総排出量を増加させない」、「2024年以降は、2019年のCO2排出量の85%以下に抑える」であり、2022年10月の総会において、「2050年カーボンニュートラル達成」の最終目標が採択された。

世界のSAF需要量は、2030年に約8,800万㎘、2050年に約6.5億㎘とICAOは予測しており、 2050 年までの国際航空輸送セクターにおける CO2排出量と技術革新による予測削減量が示されている。

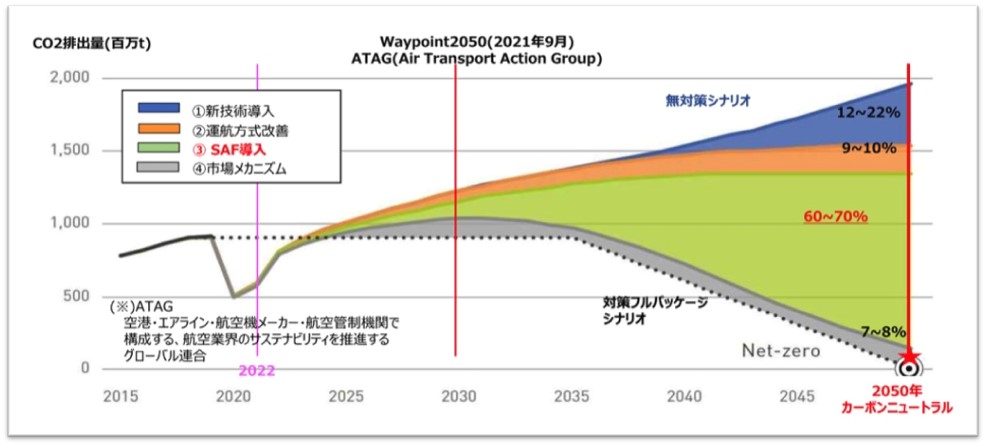

「2050年カーボンニュートラル」の実現に向け、航空機への新技術導入、航空機運行方式の改善なども進められるが、SAF導入によるCO2削減効果が最も大きく、全体の60~70%を占めると推計されている。今後、「SAFの国内生産」と「サプライチェーン構築」で、安定的に需要量を供給できる体制整備が重要である。

新型コロナ感染拡大により、航空業界は2020~2022年に大きな落ち込みを示した。世界の航空会社・旅行会社・旅行関連企業で構成されるIATAによると、旅客数が新型コロナ感染拡大前の水準に戻るのは2023年と予測している。多くの市場調査でも、長期的には航空輸送需要の堅調な増加が見込まれている。

2022年10月、ICAOは国際航空分野で2050年までにCO2排出を実質ゼロにする長期目標を採択した。従来目標である「2021年以降の国際航空輸送分野のCO2排出量を2020年レベルに留める」から、「2050年カーボンニュートラル達成」へと大きく方針転換したのである。

総会では、2024年からのCORSIAのCO2排出枠を2019年CO2排出量の85%をベースラインとすることなども合意した。SAFの使用量ではなく、実質的なCO2削減効果がフォローされることになった。

また、「CORSIA(カーボン・オフセットおよび削減スキーム)制度」により、CO2排出権の購入など国内航空会社の負担増は、政府試算では合計額は2035年に数百億円/年まで膨らむとしている。

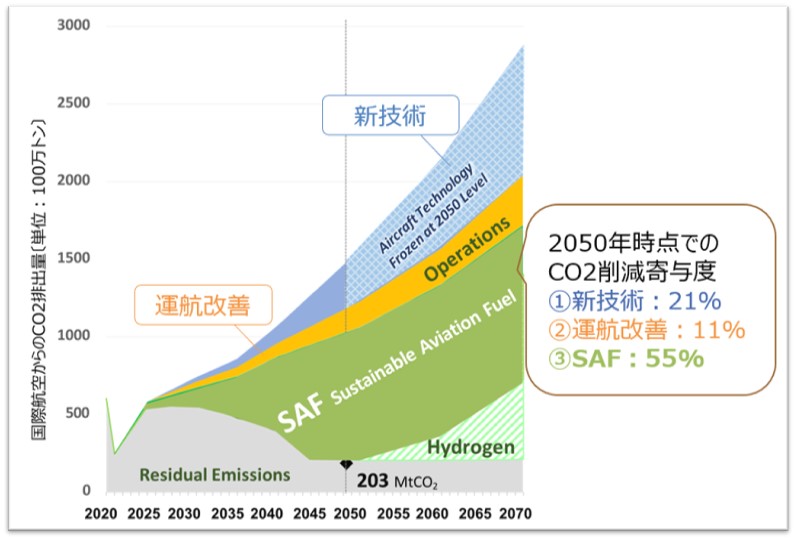

ICAOが作成した最新の国際航空輸送分野におけるCO2排出量予測と削減目標では、2050年時点でのCO2削減寄与度は、航空機への新技術の導入が21%、航空機運行方式の改善が11%で、SAF使用には55%と大きな期待がかけられている。

出典:ICAO LTAG Reportから抜粋(IS3:ICAOによる野心的なシナリオ)

世界のSAF導入拡大の動き

2021年9月、官民両セクターの協力を通じて世界情勢の改善に取り組む国際機関「世界経済フォーラム」では、SAFの導入促進を目指すイニシアティブ「Clean Skies for Tomorrow Coalition」を設立した。世界の航空業界で使用するジェット燃料におけるSAFの使用割合を、2030年までに10%に増加させることを宣言した。

2023年2月、米国ユナイテッド航空がSAFの研究・開発に焦点をあてた投資ファンドを立ち上げた。ユナイテッド航空ベンチャーが運営を担い、当初1億ドル超で3年間で5億ドルにまで拡充し、生ごみや農業廃棄物、廃食油を原料とするSAFの研究開発を行う会社に重点投資する。

このような民間でのSAF導入拡大の動きと並行して、各国では政府レベルでのSAF導入拡大の目標設定や、支援制度の整備などが進められている。

■欧州:

域内の空港を出発する航空燃料へのSAF混合比率を2030年に5%、2040年に32%、2050年に63%と段階的に増加することを義務化。2021年にEU航空業界が発表した報告書では、EU内では2030年に航空燃料の内約370万㎘/年をSAFで代替する目標を示した。

航空会社に「EU域内排出量取引制度(EU-ETS)」への参加を義務づけ、要件を満たすSAFを使用した場合、バイオマス燃料分は「CO2排出量ゼロ」として取り扱えるとした。

●ノルウェーは、2020年に航空会社に対して航空燃料の0.5%をSAFにするよう義務づけ、2030年には、この比率を30%に高める方針を表明した。

●フランス、ドイツ、オランダ、スペインなどもSAF使用の義務化や導入目標の設定を進めており、規制強化の動きが拡大している。

■米国:

2030年までに最低30億ガロン(約1140万㎘)/年のSAF生産目標を設定し、2030年に航空燃料の10%をSAFにする目標を設定した。

インフレ抑制法(IRA)には、生産にかかる税額控除や、SAFを使用することによる既存ジェット燃料とのCO2削減量を「クレジット」として売買できる制度がある。

■英国:

2050年までに、航空燃料の75%をSAFとする目標を設定した。2024年4月、2025年以降に燃料事業者に義務付けるSAFの使用割合を、2025年は2%、2030年10%、2035年15%、2040年22%とした。議会の承認を経て2025年1月から施行される。

■シンガポール:

2024年2月、「SAF税」を2026年に導入する。同国出発便の航空運賃に上乗せし、チャンギ空港などで供給するSAFの購入費用に充てる。SAF混合比率を2026年に1%、2030年に3〜5%に引き上げる。

2026年10月、出発便の搭乗客から「SAF」の徴収を始める。税収は民間航空庁傘下の新会社のSAF調達違費用に充て、航空会社などにSAFを供給する。SAF税の導入は世界初となる。

■タイ:

政府は、2026年までに国内の航空会社に対して航空燃料の1%分のSAFをジェット燃料に混合させるよう義務付け、順次引き上げを検討する。タイ投資委員会(BOI)は2025年1月末、ジェット燃料にSAFを混ぜて航空会社に供給する事業者の法人税を3年間免除すると発表した。

■日本:

2030年に国内航空燃料の10%をSAFにする目標を設定。2030年時点の国内SAF利用見込みは172万㎘と試算されている。(詳細は後述する)

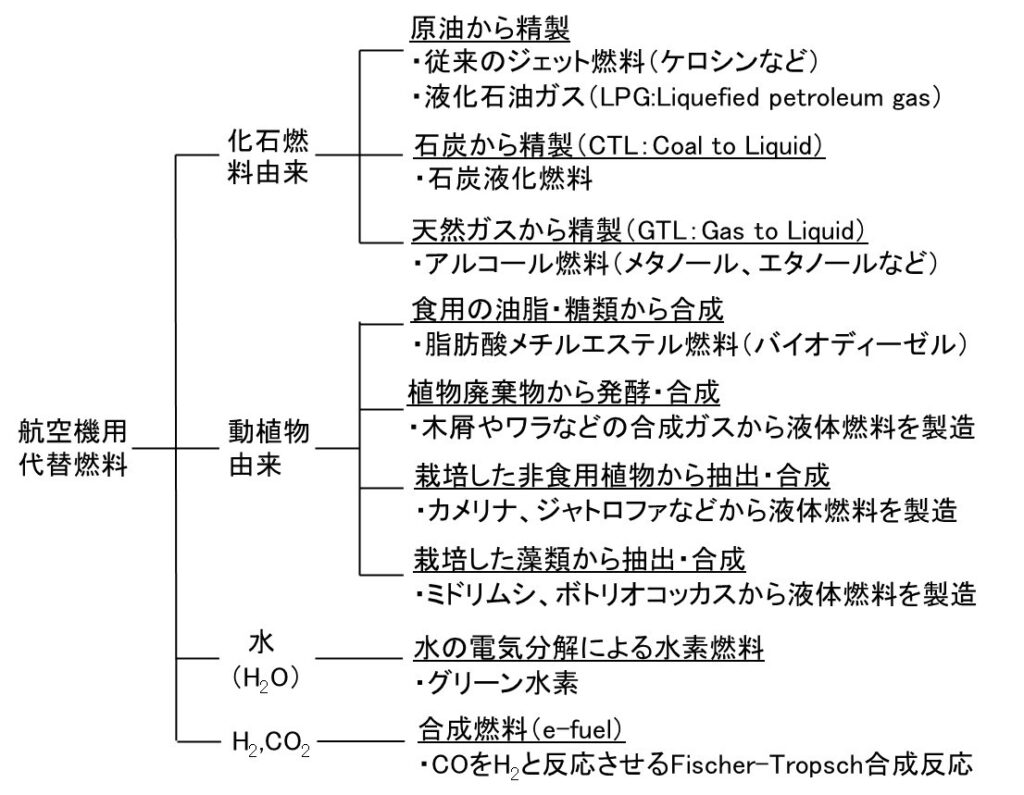

航空機用の代替燃料の分類

航空機用の代替燃料は、化石燃料由来、動植物由来、水(水蒸気)、合成燃料に大別できる。一般には原油から精製されたジェット燃料(ケロシンなど)が使われるが、石炭から精製された液化燃料や天然ガスから精製されたアルコール燃料が代替燃料として使われたこともある。

持続可能な航空燃料(SAF)は化石燃料以外の原料、すなわち、動植物由来、水(水蒸気)、合成燃料が該当する。ただし、SAFは「CORSIA適格燃料(CEF)」として登録・認証を得る必要があり、品質はASTM D7566に規定されている燃料に限定される。

また、現時点で、SAFはJetA-1等の石油系従来燃料と混合して使用することが規定されている。

化石燃料由来の代替燃料

そもそもCO2排出量の低減をめざす観点から、化石燃料由来の燃料を従来のジェット燃料の代替として使う利点は見当たらないが、以下に概要を示す。

- 石油由来の液化石油ガス(LPG:Liquefied Petroleum Gas)は、プロパン・ブタンなどを主成分とし、圧縮することで常温で容易に液化するため直接燃料として用いられる。実際に、燃料費がガソリンの2/3程度と安価であり、国内ではタクシーの燃料に使われている。

しかし、燃料タンクに替わり圧力容器(ガスボンベ)を搭載する必要があり、従来のジェット燃料の代替としての利点は見当たらない。 - 石炭由来の石炭液化燃料も、高温高圧下で水素と直接反応させる直接液化法や、石炭ガス化後に合成反応させて液化する間接液化法などが開発されている。

- 天然ガス由来のメタノールやエタノールなどのアルコール燃料は、自動車用に混合燃料が実用化されているが、含酸素燃料で酸化剤を吸込空気とするジェットエンジンでの利点は少ない。単位重量あたりの発熱量も現用ジェット燃料の 60%程度で、金属腐食、アルデヒドを含む排ガス対策など課題が多い。

動植物由来のバイオ燃料

動植物由来のバイオ燃料は、カーボンニュートラル(Carbon neutral)の考えに沿った代替燃料であり、実際に商用化されている。

- 第一世代のバイオ燃料は食用油脂や糖類から合成される。食用油脂の主成分であるトリグリセリドのグリセリン部分をメタノール置換して得られたFAME(Fatty Acid Methyl Esters、脂肪酸メチルエステル)で、「バイオディーゼル」と呼ばれる。水素化処理によりSAF製造も可能であるが、食糧危機問題がある。

一方、木屑やワラなどのバイオマスを原料とし、発酵処理などにより生産される「バイオエタノール」などのアルコール燃料からもSAF製造が可能である。含酸素燃料の場合は、単位重量当たりの発熱量が低く、酸化剤を吸込空気とするジェットエンジンでの利点は少ない。 - 第二世代のバイオ燃料である非食用植物の油脂や糖類からの合成は、油脂の原料が非食用植物(ナンヨウアブラギリ、アマナズナ、カメリナ、ジャトロファなど)である。単位面積当たりの収穫量が大きく、食物の耕作に適さない土地でも生育できるなどの条件を満たす植物が選択されている。

この油脂由来の炭化水素系バイオ燃料には、SVO(Straight Vegetable Oil、植物油)、廃棄油由来のFAME(Fatty Acid Methyl Esters、脂肪酸メチルエステル)、HVO(Hydrotreated Vegetable Oil、水素化植物油)があるが、燃料安定性からFAMEとHVOが主流である。

FAMEは、植物油・廃棄油など油脂類とメタノールからエステル交換反応により生成し、軽油に近い性質を持つが水素化処理をしないため、従来燃料と比べて燃焼後の窒素酸化物(NOx)の増大や、低温流動性や腐食・劣化性能などで劣り、従来燃料との混合利用が前提となる。

HVOは、油脂類を直接水素化処理して生成したパラフィン系炭化水素である。従来燃料と混合せずに単独利用が可能である。ASTM規格を満たせば「SAF」となる。

- 第三世代のバイオ燃料は、藻類(ミドリムシ、ボトリオコッカスなど)を原料として合成される。製造方法は、①藻類の培養、②濃縮・収穫、③油分抽出、④燃料への変換の4工程で行われる。

すなわち、藻類を原料としたバイオマスから合成ガス(H2、CO)を発生させ、FT法により液体炭化水素を合成した後、水素を添加してジェット燃料に変換される。ASTM規格を満たせば「SAF」となる。

*FT法(Fischer-Tropsch process)とは:

1923年に、ドイツのFranz Fischer と Hans Tropschが開発した一酸化炭素(CO)と水素(H2)から液状の炭化水素を合成する方法である。触媒として鉄やコバルトなどの重金属が用いられているが、200℃以上の高温高圧の反応条件が必要なため、さらなる高効率化が研究開発されている。

様々なバイオマスからジェット燃料を製造する BTL(Biomass To Liquid)と、石炭を原料とするCTL(Coal To Liquid))、天然ガスを原料とするGTL(Gas To Liquid)との環境性、経済性の比較が行われた結果、代替航空燃料としてBTLを使用することがCO2排出量削減に有効であることが確認されている。

水の電気分解による水素燃料

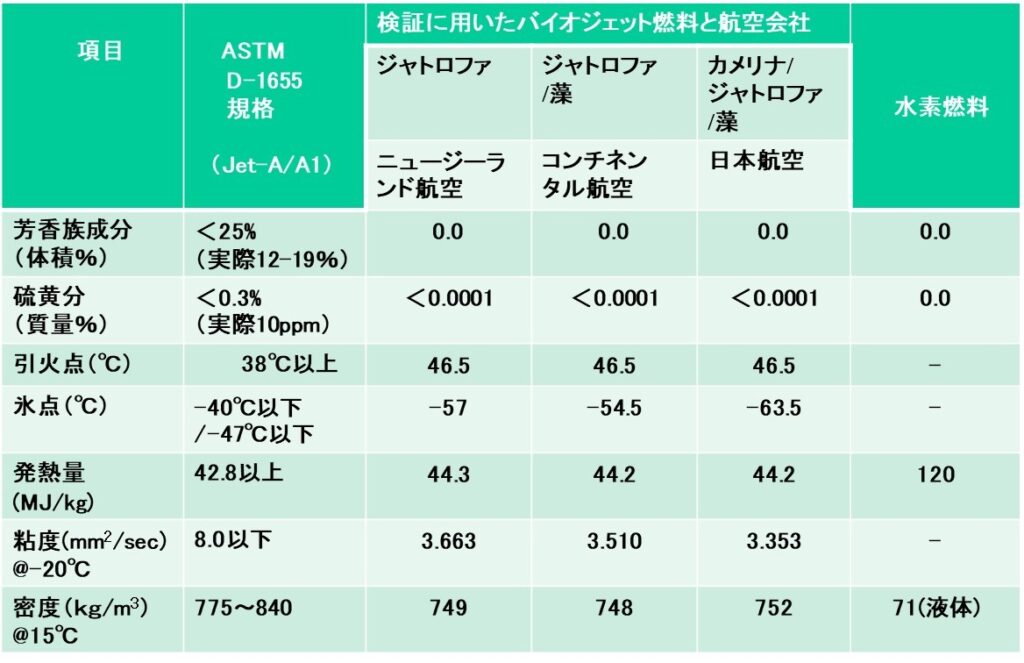

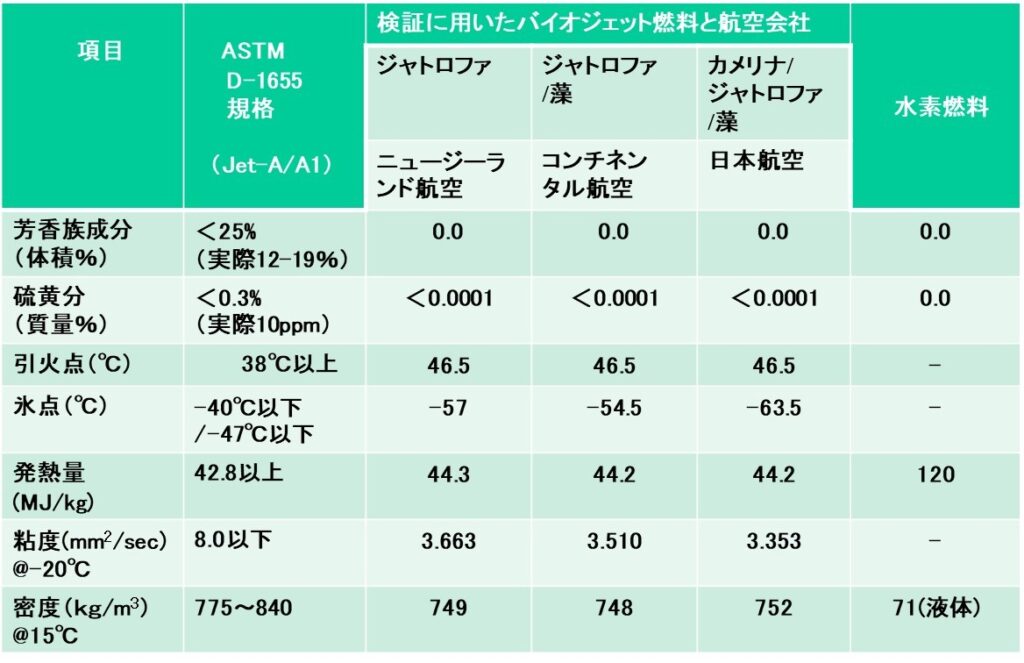

航空燃料として水素(液体水素)を使用することは、CO2を排出しないための究極の選択として以前から検討されてきた。3種のバイオジェット燃料と水素燃料との特性比較から、水素燃料の特徴が分かる。

水素燃料は単位重量あたりの発熱量が現状のジェット燃料の約 3 倍と大きい。しかし、液体水素にして貯留しても密度が低いため単位体積あたりの発熱量は約1/4 である。すなわち、従来のジェット燃料の34.6(kJ/ℓ)に対して、液体水素は8.5(kJ/ℓ)と低いため、大きな水素タンクが必要となり、水素燃料の単価も高い。

さらに、水素を液体状態で保つには極低温(沸点:-259.2℃以下)で保管する必要がある。そのため、航空燃料への水素燃料代替については、1980年代から飛行試験なども含めた多くの検討が行われてきたが、現時点では本格的な採用には至っていない。

一方、化石燃料の改質で製造された水素を燃料とする場合、本質的なCO2排出量削減にならないことは自明である。そのため水(あるいは水蒸気)を原料とし、再生可能エネルギー電力を使って電気分解により製造された「グリーン水素」の生産量拡大と低コスト化が必須課題である。

2022年5月、興味深いニュース「ブルー水素、グリーンより割高に ガス高騰が影響」が流れた。経済制裁によるロシア産天然ガスの価格高騰により、天然ガス原料でCO2固定・回収(CCS)を行う「ブルー水素」の価格が高騰し、再生可能エネルギー由来の「グリーン水素」と逆転した。

欧州委員会ではロシア産天然ガス依存から「グリーン水素」への転換が急速に進むとし、2030年に560万トン/年としていたグリーン水素の生産目標を1000万トン/年に増加すると発表した。

欧州委員会が2020年に公表した試算では、「グリーン水素」の製造コストは2.6~5.8ドル/kgである。一方、ノルウェーのライスタッド・エナジーによると、2021年に2ドル/kg程度であった「ブルー水素」の価格は、ロシアのウクライナ侵攻により8~14ドル/kg程度に急騰している。

再生可能エネルギーの普及拡大に伴い発電コストは今後も低下するであろう。加えて、グリーン水素をつくる水電解装置の製造拡大と水素の量産化が世界的に加速されており、天然ガス価格が高止まりを続けると、当然のことながらグリーン水素の価格競争力は強まる。

グリーン水素製造に関しては、2020 年以降、電解槽規模1万kW以上の大型プロジェクトが始まっている。2020年に日本の福島県浪江町の産総研プロジェクト(1万kW)、2021年にカナダ Becancour のAirLiquideプロジェクト(1万kW)、ドイツRheinlandのShell 製油所のプロジェクト(1万kW)、2022年にスペインPuertollanoのIbertiberia肥料工場プロジェクト(2万kW)、デンマークFredericiaのEverfuel他のHySynergyプロジェクト(2万kW)、2023年にスウェーデンHoforsのOvako圧延工場プロジェクト(2万kW)などが順次稼働を開始した。

中国では、2021年に寧夏市で宝豊能源プロジェクト(15万kW)、2023年に新疆で中国石化プロジェクト(26万kW)と大型設備が稼働している。

*世界の水電解装置メーカーの動向:

■水電解装置の世界最大手ノルウェーのネル・ハイドロジェンは伊藤忠商事とも提携し、2025年までに米国と欧州で400万kWずつ、アジアで200万kW、合計1000万kWまで量産を拡大し、グリーン水素は1.5ドル/kgの低コスト製造をめざす。

■ドイツのシーメンスエナジーが2023年に水電解装置を数100万kW規模で量産を開始し、ティッセンクルップは2025年までに現在の5倍となる500万kWまで量産規模を拡大する。

■英国のITMパワーは2024年までに、水電解装置を500万kWまで量産規模を拡大する。

■フランスのマクフィーは2024年までに、100万kWまで量産規模を拡大する。

■燃料電池の米国プラグパワーは、1.25億ドルを投じて水電解装置の研究開発拠点を新設する。同業の米国ブルームエナジーは、2021年夏に競合より最大45%エネルギー効率が高い水電解装置を発表。

■日本の旭化成は、1ユニット当たりの最大出力が1万kWの大型装置を、2025年をめざして開発。日立造船(現カナデビア)は、ラオスでグリーン水素製造の実証実験を計画し、量産時期は2030年前後。

2024年4月、ENEOSは、2030年をめどに羽田空港に1万トン/年の水素を供給すると発表。マレーシアやオーストラリアから「グリーン水素」を調達して川崎製油所の中に貯蔵設備を設け、導管で羽田空港敷地内の発電設備(出力:1900kW)に送り、電気に変換して空港施設のエネルギー源とする。

航空機燃料としての水素の利用は、2035年をめざしてフランスのエア・バスが水素航空機「ZEROe」の開発を進めており、その結果が待たれている。

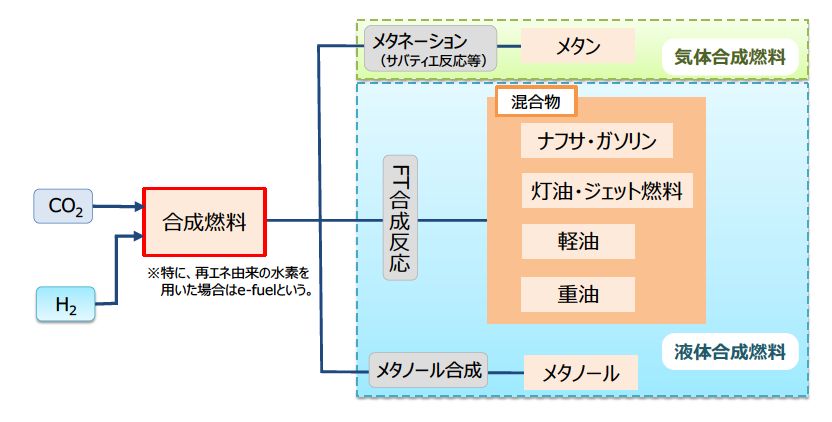

合成燃料(e-fuel)

CO2とH2を原料とする合成燃料は、「気体合成燃料」と「液体合成燃料」に分類される。

「気体合成燃料」は、触媒(Ni、Ru)を用いて熱化学的にサバティエ反応(CO2 + 4H2 →CH4 + 2H2O)などを使い製造される「合成メタン」である。CO2からのメタン製造技術としては、熱化学的手法のほかに、電気化学、光還元、生物学的手法などにの研究・開発が行われている。

一方、「液体合成燃料」は、触媒(Fe、Co)を用いて熱化学的にFT(フィッシャー・トロプシュ)反応((2n+1)H2+nCO →CnH2n+2 +nH2O)を使い製造されるナフサ・ガソリン、灯油・ジェット燃料、軽油、重油などの混合物である。

この液体合成燃料の製造で、再生可能エネルギー由来の水素を原料としたものが「e-fuel」と定義されている。発電所や工場などから排出されたCO2を回収・貯留して使用する。将来的にはDAC(Direct Air Capture)技術で、大気中のCO2を直接分離・回収して使用する。

また、メタノールなど多くの含酸素化合物も液体合成燃料に分類される。メタノールはゼオライト触媒を用いMobilが開発したMTG(Methanol to Gasoline)プロセス(nCH3OH →(CH2)n+nH2O)により、ガソリンにも転換できる。

液体合成燃料はカーボンリサイクル技術により製造され、回収されたCO2を用いるため脱炭素燃料とみなせる。また、硫黄や重金属成分を含まないクリーンな燃料である。エネルギー密度や搬送・貯蔵などの特性も、従来の液体化石燃料と同等であり、既存の化石燃料機器がそのまま使用可能である。

バイオジェット燃料の規格化

航空燃料の品質規格は英国の「DefenceStandard91-091(DEF STAN)」、米国の「ASTM D-1655」等であり、日本国内ではこれらの規格を概ね満たす「共同利用貯油施設向け統一規格(石連規格)」が適用される。

一方、持続可能な航空燃料「SAF」は、「ASTM D-7566」に規定されている燃料に限定される。

ASTM-D7566では、「ニートSAF(合成燃料100%)」と「混合SAF(既存ジェット燃料と合成燃料を混合したもの)」の両方の品質規格を定めている。ニートSAFは、従来燃料と混合後にASTM D-7566規格に合格することでASTM D-1655適合燃料と見なすことができ、従来燃料と同様に取り扱える。

ASTM D-1655/ASTM D-7566規格

民間航空機用ジェットエンジンに使われているジェット燃料は、米国試験材料協会規格の「ASTM D-1655」などで、Jet-A/A1燃料として定められている。Jet-A/A1燃料は主にケロシンから成り、軽油とガソリンの間の留分として精製され、灯油と似た性状を示す。

ジェット燃料のASTM規格は原料が石油由来であることを前提とし、粘度、密度、引火点、氷点、発熱量、硫黄分、芳香族成分などの項目で構成されている。当然、代替燃料に対しても同様の基準が適用される。

一例として、次に3種類のバイオジェット燃料の特性値を示すが、いずれもジェット燃料のASTM D-1655規格値を十分に満たしている。

従来のジェット燃料は原油を精製して製造されるが、2009 年にはFT法で合成された石炭由来燃料(CTL:Coal to Liquid)、天然ガス由来燃料(GTL:Gas to Liquid)の50%混合燃料が、ASTM D-7566で承認された。

2010年代に入ると、バイオジェット燃料が相次いで承認された。2020年には、IHIが日本法人として初となる微細藻類由来のバイオジェット燃料が承認された。現在、SAFの国際規格「ASTM D-7566」で商業利用が認められているのは8種類である。品質規格はD7566の附属書AnnexA1~A8に規定されている

このASTM D-7566規格認証を受けると、現在のジェット燃料の規格である「ASTM D-1655」の要件を満たすものと見なされ、代替燃料として民間航空機でいつでも使用可能となる。すなわち、エンジンや機体の改変を要しない「Drop-in Fuel」 として使用できる。

ただし、現時点では石油由来のジェット燃料と混合して使用することが義務付けられている。ASTM D-7566では、種別にブレンド率が10~50%の範囲で規定されている。

航空機メーカーの動向

現時点で、バイオジェット燃料の「SAF」は生産規模の拡大や価格競争力の強化などの課題を有しており、実用化を加速すべく研究開発が進められている。現状のSAFは、未だ安全実績を積み上げる段階にあり、使用は「混合SAF」に限定されている。

主要航空機メーカーはバイオジェット燃料の普及促進に積極的に関わり、ASTM規格認証を主導している。

■米国Boeing(ボーイング)は、バイオジェット燃料の開発初期からデモフライトに積極的に参画し、2018年には100%での試験飛行にも成功している。また、HEFA-SPK技術のASTM規格認証を主導するなど燃料開発にも深く関与している。

■欧州Airbus(エアバス)も、積極的にバイオジェット燃料の普及に加わり、SIP技術のASTM規格認証を主導している。航空会社への機体引き渡し時の飛行に、航空会社がバイオ燃料の搭載を選択できるサービスを提供しており、ボーイングもこのサービスを追随して実施している。

先行する世界のSAF製造メーカー

バイオジェット燃料の使用に関しては航空会社、空港、航空機メーカーとの連携が重要であり、欧米を中心に製造拠点の建設と供給システムの検討が始まっている。将来的には、SAFの供給が出来ない空港は航空機便数が減るとの見通しもあり、国内でもSAF使用を加速する必要がある。

欧州連合(EU)は、2025年から域内の空港で一定割合のSAF使用を求め、段階的に比率を高めて2030年時点では6%の置き換えを義務付ける。既に、フィンランドのネステやフランスのトタルエナジーズなどがSAF生産し、需要に見合う供給量は見込める。

米国は2030年にSAF供給量30億ガロン/年の目標を掲げる。2022年成立のインフレ抑制法(IRA)で50〜70円/ℓほどの税控除により推進する。しかし、トランプ政権の発足により、先行きは見えない。

日本は累計3400億円の設備投資支援や30円/ℓの税控除によるSAF製造の推進を計画している。

ただし、高コストのSAFの利用が航空券の高騰につながる可能性は高い。2024年6月、ドイツのルフトハンザ航空は、EU域内などの出発便を対象に「環境コストサーチャージ」を2025年1月から導入すると発表した。

フィンランドのNeste(ネステ)

1948年にフィンランド国営石油会社として設立。水素化処理用の触媒製造と技術提供を行う石油改質技術メーカー。フィンランド、ロッテルダム、シンガポールの製油所と、カリフォルニア州のマラソン・ペトロリアムとの共同事業所で、生物系油脂を水素化処理した「バイオディーゼル」を約550万トン(688万㎘)/年生産する。

2026年末までにロッテルダム製油所の生産能力拡張が完了すれば、総生産能力は680万トン(850万㎘、比重0.8で計算)/年に増加。「Neste MY Renewable DieselTM」は、デンマーク、スウェーデン、ベルギー、オランダ、ドイツ、米国のチャネルパートナーを通じて、500カ所以上のスタンドでも販売されている。

また、「Neste MY Sustainable Aviation FuelTM (SAF)」を販売し、 現在の生産能力はシンガポールの100万トン(125万㎘)/年で、2024年には150トン(188万㎘)/年に引き上げ、2026年上期には220万トン(275万㎘)/年に拡大する。

廃食油(使用後の食用油)や動物性油脂を原料として、大量生産が可能なHEFA-SPK技術でSAFを生産する。世界中の主要空港で利用されており、2020年には全日空空輸(ANA)が伊藤忠商事と共同でアジア初となるSAF利用の商用フライトを実現している。

また、原料の廃食油などの需要が増えたため、木質残渣や都市ゴミ、藻類など原料の多様化を進めている。

米国World Energy(ワールドエナジー)

2016年からカリフォルニア州パラマウントに、商業用バイオジェット燃料の専業供給拠点を設置してSAF製造を開始し、副生物としてバイオディーゼルやナフサも製造している。SAFはロスアンゼルス空港へ直結するパイプラインで送給し、2025年には製造能力を約129万㎘/年に拡張する。

主な原料は近隣外食産業から有償提供される廃食油などで、改質はHoneywell UOPが提供する水素化技術を使いHEFA-SPK技術で生産している。サンフランシスコ空港、オスロ空港などにも、コンテナによるバイオ燃料供給を行う。米国ヒューストンで、2025年までに約95万㎘/年のSAF製造拠点を計画している。

米国Geovo(ジーボ)

2005年に設立された米国コロラド州の企業で、アルコ-ル変換(ATJ:Alcohol-to-Jet)技術でバイオジェット燃料を生産している。

製造工程は、廃木材などの木質バイオマスを分解して得られる糖を発酵させ、得られるバイオイソブタノールを原料とし、脱水後のイソブテンのオリゴメリゼーション(低重合)により炭素数8~16のオレフィンに変換し、さらに水素化装置でパラフィン化してイソオクタンおよびSAFを生産している。

ヴァージン・アトランティック航空、アラスカ航空などと、ATJによるSAF燃料の長期供給契約を締結した。また、オーストラリア・ブリスベーン空港へのSAF燃料の供給契約を締結し、オーストラリアでSAF 製油所の建設を進めている。

米国Lanzatech(ランザテック)とLanzaJet(ランザジェット)

2020年に設立されたランザテックは、微生物発酵を使って都市ゴミや工場排気ガスから得られるバイオエタノールを原料とし、アルコ-ル変換(ATJ)技術でバイオジェット燃料を生産している。

Lanzatechは中国などで商業設備を稼働し、全日本空輸、英国ブリティッシュ・エアウェイズ、サンフランシスコ空港と供給契約を締結した。2020年6月に、SAF製造の関連会社ランザジェットを設立し、2022年から米国ジョージア州で約3800万㎘/年のバイオジェット燃料を生産する。

2024年3月、ランザジェットは植物由来のSAF生産を開始した。米国で新工場を立ち上げ、独自の触媒技術の開発でエタノールを原料にしたSAFやバイオディーゼル燃料の大量生産を始めた。SAFの生産能力は900万ガロン(約3.4万㎘)/年である。

現在、SAFは飲食店や食品工場から回収された廃食油や動物性油脂を原料としているが、回収に手間がかかる。一方、植物由来のSAFは原料確保が容易で、廃食油由来より最大6割ほど低コストになる。

2024年6月、ランザテック・グローバルとランザジェットは、ランザテックのガス発酵技術を活用し、廃棄物資源をエタノール「CarbonSmartTM」に変換し、ATJ技術でSAFに変換する新技術「CirculAirTM」を発表した。

従来のFT法に代わるプロセスで、CO2排出量を少なくとも85%削減できる可能性があり、都市固形廃棄物、農業残渣など、さまざまな廃棄物源に適応可能である。

両社は、オーストラリア、ニュージーランド、アラブ首長国連邦、イギリスなど、世界各地で共同プロジェクトを進めている。また、出資する三井物産やコスモ石油と連携し、日本で検討中の植物由来のSAF製造拠点に技術を提供する。また、全日本空輸などとSAF供給契約を締結している。

米国Fulcrum bioenergy(フルクラム・バイオエナジー)

2007年に設立されたカリフォルニア州プレザントンを拠点とし、木質バイオマスや都市ゴミなど一般廃棄物を原料として、FT-SPK技術でバイオ燃料を製造している。

2018年9月、丸紅、日本航空、海外交通・都市開発事業支援機構は、フルクラム・バイオエナジーに出資した。他に、ユナイテッド航空、JOINなども資本参加している。

2021年より米国ネバダ州シエラ工場で埋立廃棄物を原料に商業生産を開始し、2022年5月にSAF生産施設(約4.16万㎘/年)の建設を完了した。

2026年までにイリノイ州とテキサス州で、時期は未定であるが英国でも生産プラントを稼働する。航空業界を中心にSAF供給を進め、4億ガロン(150万㎘)/年の生産体制をめざす。

2023年1月には、フルクラムの技術を活用し、日本航空、ENEOS、大栄環境グループは共同で、日本でのSAF生産と販売サプライチェーン構築の検討を進める。可燃ゴミを回収し、自治体から処理手数料を受け取ることで、価格を抑えられる可能性がある。

英国Shell(シェル)

2021年9月、オランダの製油所で、SAFと廃棄物を原料とするバイオディーゼルの生産検討を開始し、2025年までに生産量を約250万㎘/年、2030年時点で世界シェアの10%超を獲得する計画を掲げた。

2022年11月、シェル・イースタン・ペトロリアムが、シンガポールの廃食油の集荷・販売会社であるEcoOils(エコオイルズ)を買収。 2023年2月、世界的な農業会社の米国S&W Seedと合弁会社を設立し、バイオ燃料の原料としてカメリナ等の油糧種子の開発に取り組む。

2023年、航空部門のシェル・アビエーションは、日本航空、カタール航空、2024年にはUAEのエミレーツ航空とSAF供給契約を締結した。

しかし、2024年7月、オランダのバイオ燃料施設(82万トン(103万㎘)/年)の建設について、市況の低迷を理由に一時停止すると発表した。2025年9月には、市場の動向とコストを評価した結果、競争力が足りないとして、オランダで建設中だったSAFなどのバイオ燃料工場の計画を中止すると発表した。

英国BP

米国ブルームバーグ通信によれば、スペインでのSAF製造計画を一時中止する方針と報じた。もともと世界5カ所でバイオ燃料を生産する計画であったが、既に一部を一時中止した。BPはかつて脱炭素燃料の拡大を志向したものの、足元では化石燃料を重視する方針に転換した。

フランスTotalEnergies(トタルエナジー)

2019年6月、南フランスのラメード(La Mede)製油所の改修に着手。生産能力60万㎘/年のバイオディーゼル(HVO原料)プラント(SAFは12.5万㎘/年)に改修し、2022年3月から商用生産を開始した。また、2024年中にパリ南東のグランピュイ(Grandpuits)製油所のSAF製造能力を約21万㎘/年とする。

2023年6月、トタルエナジーは、2028年までに50万トン(63万㎘)/年の生産能力を達成する見込み、2030年までに150万トン(188万㎘)/年の生産をめざすなど、SAF生産規模拡大に向けた新目標を発表した。

EUの空港におけるSAF使用量を、2025年に2%から開始し、2050年には70%に達するよう段階的に義務付ける新ルールが、欧州議会と理事会で合意されたためで、新目標により2028年までにEUの混合義務化をクリアでき、2030年の目標達成で世界のSAF市場の10%を占める。

2024年4月、中国シノペック(Sinopec)と廃食油からSAFを生産する合弁事業(23万トン(29万㎘)/年)で基本合意した。同年10月には、エールフランス航空と10年間のSAF供給契約を締結した。

東南アジアでのSAF製造

2023年6月、東南アジアでSAFを生産する動きが広がっていると報じられた。ハブ空港を抱えて市場拡大が予想される東南アジアはSAF生産拠点として適しており、原料である廃食油などの調達も期待できるため、各社の投資が始まっている。

フィンランドのネステは、2023年5月に16億ユーロ(約2400億円)を投じてシンガポールの精製工場を拡張し、SAF生産を始めた。2023年中にシンガポールで100万トン(125万㎘)/年の生産体制としている。

シンガポールで生産するSAFは世界各地へタンカーで輸送するほか、ハブ空港であるシンガポールのチャンギ空港に乗り入れる航空機に供給する。

一方、マレーシアの国営石油会社ペトロナスは、2025年にもSAF生産を始める。マレーシア航空は2023年5月、ペトロナスとSAFの取引契約を結び、2027年以降に定期便に導入する。ペトロナスはマラッカ工場からクアラルンプール国際空港へ直接SAFを供給する。

ペトロナスは、日本のユーグレナやイタリアのエネルギー大手エニと共同で、SAFやバイオディーゼル燃料を製造するプラントを完成させ、2028年までに運転を始める。

タイでは、2025年1月、国営タイ石油公社(PTT)の子会社PTTグローバル・ケミカルが国内初の商用生産を開始した。当面は国内航空会社向けでタイ国際航空と覚書を交わした。原料に廃食油などを使い、初年度は600万ℓ/年の生産で原料も海外調達のほか砂糖や熱帯作物キャッサバも検討し、将来は4倍に増やす。

2022年に廃食油からSAF生産の子会社を設立した国営石油精製大手バンチャーク・コーポレーションも、バンコク郊外に製造設備を建設中で、生産能力100万ℓ/年、2025年6月までの稼働をめざしている。

原料調達や販路開拓などでの協業を想定し、バンチャークは住友商事、PTTは双日とそれぞれ提携した。2023年12月にはバンチャークはコスモ石油に対し、SAFを10年間供給することで合意した。タイ政府はBCG(バイオ・循環型・グリーン)政策を掲げ、循環型産業育成に重点を置いている。

日本におけるSAF導入の動き

航空会社(JAL、ANA)の動き

2021年6月、NEDOによるSAF製造技術に係る研究開発の一環で、全日本空輸(ANA)と日本航空(JAL)が、国産SAFを従来のジェット燃料に混合し、定期便によるフライト試験を実施した。

ANAはIHI供給の微細藻類を原料とするSAF、JALはIHI供給の微細藻類を原料とするSAFと、三菱パワー、JERA、東洋エンジニアリングから供給された木くずを原料とするSAFの2種類を使用した。

●ANAは2030年度に燃料の10%以上、2050年度に全量をSAFに置き換える目標を掲げ、フィンランドのネステ、米国のランザジェットとSAFの調達契約を締結した。

●JALは2025年度に燃料の1%、2030年度に10%をSAFに置き換える目標を掲げ、米国フルクラム・バイオエナジーに丸紅などと出資するほか、航空連合「ワンワールド」の加盟各社と共同で米国ジーボなどとSAFの調達契約を締結した。

2022年3月、日揮HD、レボインターナショナル、全日本空輸、日本航空は共同で、国産SAFの商用化および普及・拡大に取り組む有志団体「ACT FOR SKY」を設立。2024年10月時点で45社が参画している。

2025年5月、日揮HDとコスモ石油などが出資するSAFFAIRE SKY ENERGY(横浜市)は、旅客機にSAFの供給を始めた。国産SAFが継続して使われるのは初めてである。

関西国際空港から中国・上海浦東国際空港に向かう日本航空(JAL)の旅客便にSAFを混合した燃料を供給した。2026年度以降はSAFを3万kℓ/年生産し、関空や成田、羽田など国内5空港で、JALや全日本空輸(ANA)のほか米国デルタ航空やドイツの国際物流大手DHLエクスプレスなどに供給する。

国産SAFによるフライト試験

国産SAFによるフライト試験:

●2021年6月、国土交通省航空局が保有・運用する飛行検査機「サイテーションCJ4」で、ユーグレナのサステオを給油し、羽田空港~鳥取空港経由~中部国際空港に着陸する約2時間半の飛行。

●2021年6月、Japan Biz Aviationが運航管理するプライベートジェット機「HondaJet Elite(ホンダジェット エリート)」でサステオを給油し、鹿児島空港から羽田空港へ約90分間の飛行。

●2022年3月、定期旅客運航のフジドリームエアラインズのジェット旅客機「エンブラエルERJ175」に鈴与商事がサステオを給油し、富士山静岡空港と県営名古屋空港間のチャーター運航。

●2022年3月、アジア航測が保有・運航する低翼ターボプロップ双発機「C90GTi型」にサステオを給油し、大阪・八尾空港を発着地として小豆島上空を約60分間の周回飛行。

●2022年6月、中日本航空、エアバス・ヘリコプターズ・ジャパンは、中日本航空が保有するヘリコプターH215「エアバス社製AS332 L1型」にサステオを給油し、名古屋空港より約30分の飛行。

●2023年1月、防衛省が運航する政府専用機2機「ボーイング777-300ER」にサステオが給油され、首相の欧州・北米訪問に運航。政府専用機にSAFが給油されたのは、2022年11月に続き2度目。

商社によるSAF供給状況

伊藤忠商事

2020年から、全日本空輸(ANA)、フィンランドのネステ(Neste OYJ)と共同で、HEFA-SPK技術によるSAFの輸入・品質管理から空港搬入までの国内サプライチェーンを構築して業界をリード。国土交通省の実証事業では、ネステから「ニートSAF」を輸入し、国内製油所でジェット燃料と混合して航空機への給油を実証した。

2022年2月、ネステが生産するSAFの日本市場向け独占販売契約を締結。2022年5月、成田国際空港で、アラブ首長国連邦(UAE)の国営航空会社エティハド航空に対して、日本を発着する海外航空会社として初のSAF供給を実施した。

2023年1月、SAFの調達でANAとJALは、米国レイヴェンと伊藤忠商事と合意した。2025年からカリフォルニア州でレイヴェンが商用生産するSAFを伊藤忠商事が調達して各社に供給する。

伊藤忠商事が2021年に出資したレイヴェンは、米国で植物系廃棄物や都市ごみなどの発酵で発生するメタンガスから合成燃料を製造し、2034年までに欧米で20万トン(25万㎘)/年規模の生産を計画している。

2024年2月、伊藤忠商事は、日本で回収したCO2をオーストラリアに輸送し、グリーン水素を使う合成燃料(e-fuel)の製造・輸出の調査を開始した。HIFグローバルの子会社、JFEスチール、商船三井と、コストなどを調べて事業化を検討し、2030年までの製造開始を想定する。

伊藤忠商事が事業全体を統括し、HIFグローバルが合成燃料の製造地域やコストを調査、JFEスチールは日本でのCO2回収、商船三井は船舶輸送のコストなどを調査する。

2024年9月、成田国際空港会社(NAA)は、SAFを海外から直接受け入れたと発表。CORSIA認証を取得したSAFの輸入は国内空港では初となる。伊藤忠商事が供給網を整え、韓国の製油所から約5000トン級の石油タンカーで運ばれ、ANAやJALに供給する。

三井物産

三井物産は米国ランザテック(LanzaTech)とスピンアウトしたランザジェット(LanzaJet)と2020年に資本提携し、ランザジェットが開発したATJ(Alcohol to Jet)技術によるSAF生産を行っている。

廃食油などの原料ひっ迫が想定される中、全世界のエタノール生産量は約1億トンで安定調達が可能である。短期的には実績と輸出余力があるブラジル産サトウキビ由来のエタノールで、中期的には製油所排ガスや植物残渣などの廃棄物由来の国産エタノールに切り替える。

2022年7月、三井物産とコスモ石油は、国内でのSAF製造事業の実現に向けた共同検討を公表。三井物産はエタノールを調達し、ランザジェットが開発したATJ技術による国内でのバイオ燃料の生産を計画。2027年までにSAFを約22万㎘/年、ディーゼル燃料を約2.4万㎘/年の生産をめざす。

2023年1月、出資するランザテックが、エタノールを原料としATJ技術によりSAFを生産する3.8万㎘/年のデモプラントを米国ジョージア州に建設中と公表。2024年3月には生産を開始した。

2023年9月、ポルトガルのエネルギー企業Galp(ガルプ)と合弁会社を設立し、株式の25%を出資(1億ユーロ、約160億円)すると発表。ポルトガルに工場を設置し、パーム油やその生産過程で出る廃棄物、菜種油を原料として、2026年から25万㎘/年のSAF生産を開始する。

原料確保は三井物産の食料調達網を活用し、アジアを中心に食料工場などから廃棄物を集め、2030年までに50万トン前後の原料を供給する。バイオ燃料(HVO)およびSAFの製造事業を共同で推進する。

三菱商事

三菱商事は、大量生産に向けて石油元売り最大手のENEOSと、2027年をめどに国内で原料調達を含むSAFの供給網の構築を検討している。三菱商事は主に原料調達を行うに留まる。

2022年4月、ENEOSと日本でのSAF生産など次世代燃料の事業化に向けた共同検討で合意し、2024年6月、ENEOSとSAF分野に加え、水素・脱炭素燃料の社会実装に向けた共同検討を行うことで合意した。

この取り組みでは、メチルシクロヘキサン(MCH)を用いた水素サプライチェーンの構築や、海外におけるCO2フリー水素供給源の開発と水素需要の創出、モビリティ分野における水素活用と燃料電池商用車の社会実装について共同検討を行う。さらに、CO2フリー水素を原料とする合成燃料の普及に向けて連携する。

2025年2月、ENEOSと和歌山県でSAF製造設備の基本設計を始める。ENEOS和歌山製造所の敷地内に建設し、2028年度以降に稼働し廃食用油などを原料に約40万kℓ/年を製造する。両社は2022年からSAF製造の検討を進め、2023年にENEOSは和歌山製造所の石油精製を止めで事業化調査を実施していた。

丸紅

米国フルクラム・バイオエナジーの技術を活用し、日本航空、ENEOS、大栄環境グループと共同で、国内でのSAF生産と販売サプライチェーン構築の検討を進めている。可燃ゴミを回収し、自治体から処理手数料を受け取ることで、低コスト化の可能性がある。

2018年9月、米国フルクラム・バイオエナジーと資本提携。一般廃棄物を原料とし、FT-SPK技術を使うバイオ燃料の製造を米国ネバダ州のシエラ工場で始めた。これを精製することで、ほぼ同量のSAF生産ができる。

2024年2月、アラブ首長国連邦(UAE)のエミレーツ・ナショナルオイルカンパニー、廃棄物処理のベルギー・ベーシックスとSAF生産に関する調査の覚書を締結。家庭から排出される生ごみなどの一般廃棄物を原料とし、2024年中に初期調査を終え、2030年頃の商業生産の開始をめざす。

UAEは、2031年までにジェット燃料の1%をSAFに置き換える方針で、エミレーツ航空などへのSAF供給を検討している。

2024年6月、丸紅が低コストSAFの全日本空輸への供給を始めた。韓国の石油精製会社であるHD Hyundai Oilbankから廃食油由来のSAFを調達し、丸紅エネックスの千葉ターミナルの貯留タンクからパイプラインで成田空港に供給する。

HD Hyundai Oilbankでは石油由来原料とバイオ原料の同時処理「Co-processing製法」で、一部がバイオ由来の石油製品を製造する方法を採用している。大規模な改修をせずに既存設備が使えるため、コストを抑えて短期間でSAF製造を開始できる。

日本のSAF導入の基本方針

2022年時点における世界のSAF供給量は、約30万㎘で、世界のジェット燃料供給量の0.1%程度にすぎない。しかし、国内でのSAF生産量は極めて寡少で、現在、国内航空会社はほぼ輸入に頼っている。

SAF導入予測の現状

政府は、2030年時点のSAF使用量として、「ジェット燃料の使用量の10%をSAFに置き換える」との目標を設定しており、国内でのSAF需要は、2030年に2025年比で約6倍の172万㎘(海外航空会社向け:84万㎘、国内航空会社向け:88万㎘)に急拡大すると想定した。

その結果、2022年11月には将来的に供給できるSAFは7割程度に留まる見通しとした。その後、2024年度中に「エネルギー供給構造高度化法」の関連規則で、国内の石油元売り大手にSAF供給を義務付けると発表。その結果、SAF製造・供給事業者の公表情報を積み上げて、供給見込み量は192万㎘とした。

この経緯は次に示すが、SAFは従来の航空機エンジンを変更することなく使えるためメリットは大きいが、現時点で価格がジェット燃料の2〜5倍と高いのが大きな問題である。当面、政府は補助金でSAF製造・供給事業者を支援するが、将来的には量産効果などによる低コスト化が達成される必要がある。

資源エネルギー庁によると、合成SAFなど合成燃料の製造コストは300〜700円/ℓ。グリーン水素の製造に使う再生エネの単価が高く、既存のジェット燃料(100円/ℓ程度)に比べてまだまだ高価である。

ICAOは、SAFを使用することで原料の調達~消費までの全過程でのCO2排出量を、石油由来のジェット燃料と比べて60~70%減らせるとした。しかし、SAF生産時に生じる30~40%のCO2排出量が残る。

「2050年カーボンニュートラル」に向けて、「小型機の電動化」や「中大型機の水素燃料化」の開発も重要であることを忘れてはならない。

SAFの社会実装に向けた政府の動き

2022年4月、SAFの技術・経済的な課題を官民で議論し、一体となって取り組める場として、「持続可能な航空燃料(SAF)の導入促進に向けた官民協議会」が設立され、SAFの利用・供給拡大に向けた「規制」と「支援策」が検討された。

2022年9月、新たな「バイオマス活用推進基本計画」(第三次)が閣議決定された。特筆されるのは、航空分野における脱炭素化の取組みに寄与する「SAFの社会実装に向けた検討」の推進である。

4.脱炭素化を促進する技術の研究開発

航空分野における脱炭素化の取組に寄与する持続可能な航空燃料(SAF)の社会実装に向け、HEFA(Hydroprocessed Esters and Fatty Acids)技術、ATJ(Alcohol to Jet)技術、多様な原料利用の可能性があるガス化・FT(FischerTropsch process)合成技術、カーボンリサイクル技術を活用した微細藻類の大量培養技術等の技術開発及び実証を加速させる必要がある。加えて、食料や飼料用原料等の既にある需要先の安定供給を行いつつ、廃食用油、古紙、木くず等の国内における持続可能な航空燃料(SAF)の原料を安定的に確保するためのサプライチェーンの構築を推進する。バイオマス活用推進基本計画(第三次)p.20より

現在、注目されているSAF製造技術は、廃食油や微細藻類などを原料とした「HEFA技術」である。しかし、廃食油は世界的な需要増により供給量が不足し、価格が高騰している。そのため賦存量が多いとされるバイオエタノールを原料とする「ATJ技術」の確立が重要とされた。

また、米国やブラジル産の第一世代バイオエタノールの原料はサトウキビやトウモロコシなどであり、食料問題から第二世代バイオエタノールの原料である非可食性植物、古紙、廃棄物などに注目が集まっている。

さらに、将来的にはバイオマス燃料に限定しない多様な原料(例えば廃プラなど)を使った「ガス化・FT合成技術」の確立も重要とされた。さらに、有望視されているのは、CO2とH2を化学合成して製造される液体燃料である「合成燃料(e-fuel)」の活用としている。

SAF使用に関する政府の基本方針

2022年9月、国土交通省は航空分野の脱炭素化に関する基本方針案をまとめた。目的は、2050年までに航空分野でCO2の排出を実質ゼロにするカーボンニュートラルの達成である。

基本方針には、持続可能な航空燃料(SAF)の導入促進、飛行ルートの効率化、空港施設の省エネと再生可能エネルギー導入などが盛り込まれ、関連事業者の意見も取り入れて、2022年12月に正式決定された。

■基本方針では、2030年までに達成する目標として、国際航空でCO2総排出量の増加を制限し、国内航空では単位輸送量当たりのCO2排出量を対2013年度比で16%削減すると規定した。各空港でも温室効果ガス排出量を対2013年度比で46%以上削減する。

■SAFに関しては、2025年の国産開始、2030年までに国内航空会社の燃料使用量の10%を置き換える目標を設定した。国土交通省や経済産業省などが連携して国際競争力のある国産SAFの安定供給に向けて作業部会を設置し、SAFの国際認証取得など関連企業の支援に乗り出す。

また、2023年5月、経済産業省は、2030年から日本の空港で国際線に給油する燃料の10%をSAFにすることを石油元売りに義務付けると発表。国内でのSAF生産体制の強化の一環である。国際線を発着する日本の航空会社にもSAF10%の利用を、国土交通省に提出する脱炭素事業計画に明記するよう求めた。

2024年9月、経済産業省は温暖化ガス削減効果の高いSAF供給を石油元売りに促すため、2019年度に国内で生産・供給されたジェット燃料の温暖化ガス排出量の5%相当以上をSAFで削減するよう求めた。

■温暖化ガス削減効果が低い原料のSAFでは効果が見込めないため、目標を温暖化ガス排出量ベースに切り替え、併せて、温暖化ガス排出削減効果が50%以上となる原料の使用を促進する。

■2024年度内に「エネルギー供給構造高度化法」の関連規則として定める。対象は10万㎘/年以上のジェット燃料を供給する事業者で、ENEOS、出光興産、コスモ石油、富士石油、太陽石油の5社が該当する。

■2030年度から5年間の供給目標とし、違反すれば事業者名の公表などの罰則が科される。2035年以降の目標は国際動向を見て設定する。(欧米並みの高い目標になる可能性がある。)

■石油元売りに対して、SAFの製造設備投資補助(2024年度から5年間で3400億円)や生産量に応じて減税など支援策を講じる。また、中期的な規制や制度的措置を整える。

2026年1月、政府はSAF普及に向け、国内航空会社による購入費用を支援する。利用者に一律で数十円の負担の仕組みを検討し、石油元売り事業者にSAF混合を義務づけ、需給両面で国産SAF導入を後押しする。イタリアや英国などの一部空港で、空港利用料を原資にSAF購入費用を支援している。

官民協議会でSAF導入促進の基本方針を取りまとめ、空港法改正も視野に2026年度までに詳細を詰める。SAFは原油由来の燃料に比べCO2排出量を最大8割減らすが、2~3倍の調達コスト高が課題。

世界の需要量は2030年に8800万kℓ、2050年には6億5000万kℓに増加する見通しである。2025年5月に羽田・関西空港で、コスモ石油などのSAFの定期便への供給が始まり、ENEOSや出光興産なども含めて全国で年間計100万kℓ以上の量産計画があるが弱いのが現状である。

SAFは原油から精製する通常の航空燃料に比べ、2〜3倍高い200〜300円/ℓである。国内では差額分のコストを製造業者、航空会社、旅客の誰が負担をするのか明確ではない。

政府は2030年度から石油元売りに一定量のSAF供給を義務づけるが、航空会社が買い取る義務はないため、元売りはSAF生産設備への投資回収が不明のため撤退が始まっている。

石油元売り大手のSAF生産動向

政府のSAF使用に関する基本方針に従い、石油元売り大手が「SAF製造能力の構築」や「原料サプライチェーンの確保」に向けて動き始めた。今後、国際競争力のある価格で、安定的にSAF供給できる体制を構築する必要がある。

石油元売り大手5社の供給量は2030年時点で計170万〜190万kℓ/年になる。順調に稼働すれば、2030年に国内ジェット燃料の1割(171万kℓ)をSAFでまかなう政府目標を達成できる。しかし、2050年のカーボンニュートラルに向けて、日本航空と全日本空輸の試算では、国内で最大2300万kℓ/年のSAFが必要になる。

コスモ石油

日揮HD、レボインターナショナルと連携し、大阪の堺製油所で、国内で回収した廃食油を用いたHEFA技術によるSAF製造を進めており、2024~25年に3万㎘/年の製造をめざしている。また、三井物産とも連携し、バイオエタノールを原料としたSAF製造も進めており、2027年に22万㎘/年の製造をめざしている。

2021年7月、日揮HD、レボインターナショナルと協力し、コスモ石油堺製油所内に3万kL/年のSAF製造工場の建設を発表。2025年には工場でジェット燃料とSAFを混合し、国際線が就航する成田空港、羽田空港、関西国際空港などに向けて出荷する。販売価格は、従来のジェット燃料並みの100円台/ℓをめざす。

2022年7月、三井物産とSAF製造に取り組むと発表。三井物産が出資する米国ランザジェットが開発したエタノールを触媒に反応させるATJ技術で、コスモ石油の製油所で2028年末までに22万㎘/年の製造をめざす。

副産物の2万㎘/年のバイオディーゼル燃料は、空港内の輸送機やトラック・重機等を対象に販売する。

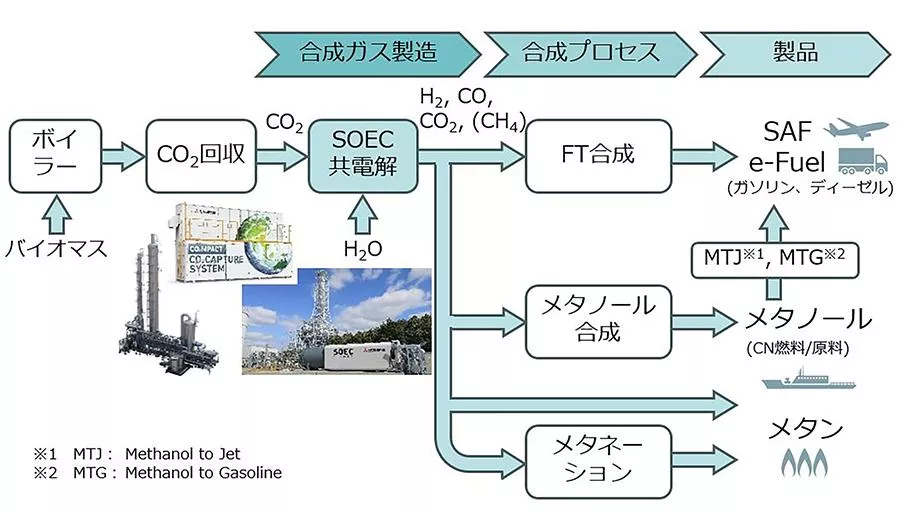

2023年9月、HIFグローバルと協業の覚書を締結し、チリ・米国などの拠点から合成燃料(e-メタノール)の調達を発表。日本でCO2の回収、e-メタノールから合成ガソリンや航空機燃料SAFに加工する拠点の建設、合成燃料の供給サプライチェーン構築を進める。

HIFグローバルは、世界各地の拠点でe-メタノールを15万バレル/日生産する計画を発表している。

2024年6月、家庭の使用済みてんぷら油をガソリンスタンドで回収し、SAF原料とする試みを開始。東京都練馬区、中野区、港区の給油所に回収ボックスを設置し、買取はせずにペットボトルなどで持ち込んでもらう。消費者は油を固めて捨てる手間が省ける。9月以降に対象のガソリンスタンドを広げ、回収量を増やす。

2024年9月、コスモ石油堺製油所内で、建設中のSAF製造装置が報道陣に公開された。国内初の本格的なSAF工場で、日揮HDなどと共同出資する会社が運営する。丸亀製麺や牛丼の松屋と提携して廃食油が10月から搬入され、生産能力は3万㎘/年で2024年度に稼働する。

2024年11月、堺市の同社製油所内のSAFプラントで、原料となる廃食油の調達にメドをつけた。2025年春の稼働時点は外食などの事業者からが9割以上で、堺市など自治体との連携で家庭からの回収拡大を急ぐ。

日揮HD、レボインターナショナルの共同出資で設立したサファイア・スカイ・エナジーを通じて、3万トン/年程度の廃食油から3万kℓ/年のSAFを生産する。

2025年1月、4月からANA、JALへのSAF供給を発表し、子会社コスモ石油マーケティングは、4月からドイツ国際物流大手DHLエクスプレスにSAFを供給する。コスモHDが国内で初めて量産するSAFの一部を販売する。DHLはジェット燃料と混ぜ、中部国際空港を出発する国際定期貨物便に使う。

2025年2月、香川県の坂出物流基地(2013年まで坂出製油所)内で、既存の燃料タンクなどを活用したSAFやバイオディーゼルの製造を検討。2026年度にも投資を判断し2029年度以降の設備稼働をめざす。

三井物産が出資する米企業の技術を使い、植物性アルコールからSAF(約15万kℓ/年)や軽油代替のリニューアブルディーゼル(RD)(約1.7万kℓ)」を製造して、航空会社や建設会社などに販売する。別に、4月からは堺製油所で、飲食店などで出る廃食用油由来のSAFの製造・供給を始める予定である。

2025年4月、コスモ石油は、SAFの原料となる家庭の廃食油を堺市の11か所のガソリンスタンドで回収する。昨年6月から東京都内3カ所で実証実験し、本格的な運用は堺市が初めてで、大阪府吹田市でも回収を検討する。廃食油は飲食店などの事業者からの購入がほとんどで、家庭からの回収拡大を急ぐ。

ガソリンスタンドに専用の回収ボックスを設置し、レボインターナショナルが回収し、堺市内のSAFプラントに供給する。堺市内では既にイオンモール2カ所で回収を実施しており、SAF製造はコスモ石油、レボインターナショナル、日揮HDが共同出資したサファイア・スカイ・エナジーが担う。

2025年4月、日揮ホールディングスとコスモ石油などが出資するSAFFAIRE SKY ENERGY(サファイア・スカイ・エナジー、横浜市)は、2025年度から台湾エバー航空に廃食油由来の国産SAFを供給する。

台湾スターラックス航空、日本航空や全日本空輸、ドイツのDHLエクスプレス、米デルタ航空、フィンランドの航空大手フィンエアーへのSAF供給も予定する。

2025年9月、コスモエネルギーHDはSAFに1000億円を投資。香川県でSAF第2工場(製造能力:15万kℓ)を建設し、2029年の稼働をめざす。4月立ち上げの堺製油所第1工場(3万kℓ)は国内回収した廃食油を原料とするが、第2工場は三井物産と組み海外調達する植物由来のアルコールからSAFを製造する。

SAF投資は世界最大手のネステ(フィンランド)は増産、英シェルや富士石油は生産計画を中止している。インフレで生産設備費が上昇し、SAF需要が見通しにくいため投資が難しい。

出光興産

千葉製油所で、バイオエタノールを原料としたATJ技術によるSAF製造(10万㎘/年)に取り組み、2028年度に実証運転を開始する。また、南米チリのHIFグローバルと協業し、水素とCO2から生成したメタノールで合成燃料を製造する技術の導入を進め、2030年頃までに北海道製油所での生産開始をめざしている。

2022年4月、千葉製油所でエタノール由来のSAF製造を始める。バイオエタノールは当面はブラジルなどから輸入(18万㎘/年)し、ATJ技術による製造装置(10万㎘/年級)の開発を進め、2026年度から供給を開始する。

2030年には50万㎘/年規模まで製造設備を増強し、価格を100円/ℓ台に抑える。

2023年3月、苫小牧市の北海道製油所で合成燃料の実用化をめざし、北海道電力や石油資源開発と調査をと進めると発表。東芝、東洋エンジニアリング、全日本空輸などと連携し、CO2と水素から製造する合成燃料の技術開発・実証を進め、2030年までにガソリンスタンドなどへ供給する。

2023年5月には、チリのHIFグローバルと合成燃料の供給で提携した。製造ノウハウを蓄積して、2020年代後半までに北海道製油所での合成燃料の生産をめざす計画である。

2024年5月、HIFグローバルへ1億1400万米ドルの出資を発表。2035年に国内外の拠点で50万トン規模を目安に、e-メタノールの供給体制を構築する。

2024年2月、出光興産、ENEOS、北海道電力は、北海道苫小牧西部エリアでの国産グリーン水素サプライチェーン構築事業の実現に向けて覚書を締結した。

2030年頃までに、約1万トン/年以上のグリーン水素を製造できる水電解プラント(100MW以上)を建設し、出光興産、ENEOS、および地域の工場にパイプライン供給するサプライチェーンの構築をめざす。

2024年8月、徳山事業所でのHEFA技術によるSAF製造プロジェクトのFSを完了して基本設計へ移行する。米国の全農グレインと協業して大豆油など植物油の調達を進め、2028年度から25万㎘/年のSAF生産を開始し、2030年までの50万㎘/年の国内供給体制を構築する。

将来的には、食用でなく油収量効率が高い「ボンガミア」などの油糧植物の油脂を活用する計画である。

ENEOS

フランスのトタルエナジーと連携し、国内外で調達した廃食油などを用いて、和歌山製油所跡地でHEFA技術によるSAF製造に取り組み、2026年に約40万㎘/年の製造をめざしている。また、CO2と水素を原料とする合成燃料は、2040年までの自立商用化をめざしている。

2022年4月、フランスのトタルエナジーズとHEFA技術によるSAF製造の事業化調査を実施。また、2022年から特殊な触媒を使い、CO2と水素から合成燃料(e-fuel)の生産を始める。160ℓ/日程度の生産から始めて、2030年には最大ℓ/日に高めて商用化をめざす。

2023年6月、フランスのトタルエナジーズとSAFの原料となる廃食油の共同調達を発表。2026年から和歌山製油所でSAF生産を始め、将来的に年30万トン(約40万㎘)の生産体制を整える。また、2027年に合成燃料の量産向けに試験プラントを運転する方針を示した。

2023年9月、ENEOSは、HIFグローバルと協業の覚書を締結し、チリ・米国などの拠点から合成燃料(e-メタノール)の調達を発表。日本でCO2の回収、e-メタノールから合成ガソリンや航空機燃料SAFに加工する拠点の建設、合成燃料の供給サプライチェーン構築を進める。

HIFグローバルは、世界各地の拠点でe-メタノールを15万バレル/日生産する計画を発表している。

2024年1月、花王、サントリーホールディングス(HD)、和歌山県と、SAF製造と廃プラスチックのリサイクルなどでの包括連携協定を締結した。2023年に石油精製を停止したENEOS和歌山製造所を拠点に、一般家庭で排出された廃食油からのSAF製造や、アスファルト改質剤の製造などを検討する。

2024年3月、物語コーポレーションと廃食油の再活用で連携すると発表。物語コーポが展開する飲食店の廃食油(約420㎘/日)を回収し、SAF製造プラントで原料として使用する。その他、ゼンショーホールディングス、東急不動産、サントリー、イトーヨーカ堂などと組み廃食油の回収を進める。

2024年7月、日本航空とSAFの販売契約を締結した。海外から廃食油由来のSAFを輸入し、ENEOSの鹿島製油所で貯蔵して空港まで運ぶ。SAFを仕入れる企業名や国は明らかにしていない。

2024年9月、ENEOSホールディングス(HD)が中央技術研究所の生産設備で合成燃料の生産を開始。再エネ由来の電気で水分解によるグリーン水素と空気から回収したCO2を反応させ、原油に近い「合成粗油」を1バレル/日生産し、炭素数に応じて合成ガソリンやSAFに分ける。

2027〜28年度、生産能力を300バレル(47.7㎘)/日に高め、2040年までに1万バレル(1590㎘)/日で商業生産をめざす。資源エネルギー庁によると現在の合成燃料の製造コストは300〜700円/ℓである。

2024年12月、国土交通省は、北海道でSAFのサプライチェーン構築に向けた実証事業を行うと発表。ENEOSが主体となり、ジェット燃料とSAFを混合した燃料を北海道の新千歳空港と旭川空港に輸送・給油する。

SAFを含んだ航空燃料を輸入し、ENEOSの製油所や北海道の苫小牧埠頭を経由して、新千歳空港と旭川空港に供給する。ANA、JAL、AIRDOの運航便で使う。2025年3月末までに供給過程や実施結果を検証する。

2025年2月、スカイマーク向けにSAF供給を始める。輸入した廃食用油原料のSAFを鹿島製油所で受け入れ、羽田空港に輸送・供給し、スカイマークが既存のジェット燃料と混ぜて2月4日~3月末まで羽田空港発那覇空港行きの航空便で使う。スカイマークは2030年までに航空燃料の10%をSAFに置き換える。

量産計画を進めるENEOSホールディングスも、2028年度以降に和歌山県で40万kℓ/年の量産を予定するが、「航空会社が買う確約をしなければ最終的に投資を決定できない」としている。

2025年10月、ENEOSは、CO2と水素由来ではなく、バイオ由来の合成燃料の製造を優先する方針を明らかにした。CO2由来の商用プラントが稼働した例は欧米でも数カ所にとどまる。

富士石油

2023年5月、伊藤忠商事と連携し、SAF製造の検討を開始した。千葉の袖ケ浦製油所に生産設備を設け、2027年度から約18万㎘/年の生産をめざし、プラントの基本設計を開始した。

2025年5月、 千葉県の袖ケ浦製油所で計画していたSAF生産を目的とするバイオ燃料製造事業の検討の中止を発表した。製造プラントの建設費が想定をはるかに超える金額となったことなどが要因で、製造しても航空会社がどれだけ買ってくれるかが読めないとし、最終的に事業性に欠くと判断した。

2026年1月、東京証券取引所プライム市場に上場する富士石油は、上場廃止が決定した。出光興産がTOB(株式公開買い付け)を通じ、2025年11月に連結子会社にしていた。今後は出光興産の傘下で脱炭素への対応を進め、生き残りをめざす。

太陽石油

2023年7月、三井物産と連携し、沖縄の南西石油が所有する設備・遊休地を活用して、ATJ技術によるバイオエタノールを原料とするSAF製造および軽油の代替燃料であるバイオディーゼルの製造に向け、共同検討を行うことで合意。2028年には約22万㎘/年の国産SAFとバイオディゼルの生産をめざす。

2024年11月、約2000億円を投じ、沖縄県で2028年度からSAFを22万kℓ/年生産すると公表。ENEOSホールディングスなど石油5社の2030年までのSAF生産量は合計170~190万kℓ/年に達し、政府目標はクリアする見通しである。ただし、2050年には20300万kℓ/年のSAFが必要となる試算もあり、予断は許されない。

三井物産が出資する米国ランザジェットの技術を活用し、ブラジル、米国から輸入したサトウキビやトウモロコシを原料にアルコールを改質するATJ技術でSAFを製造する。一部を軽油の代替燃料として使える「リニューアブルディーゼル」にすることも検討する。台湾や韓国の航空会社への販売も想定する。

日揮

SAFの大規模商用生産に向けて、レボインターナショナル、コスモ石油と共同で、廃食油を水素化処理する国産SAF製造サプライチェーンの構築に取り組んでいる。様々な企業・団体と連携して「Fry to Fly Project」を展開し、廃食油の回収を進めている。 2024年10月時点で132機関が参画している。

2022年3月、日揮HD、レボインターナショナル、全日本空輸、日本航空などと共同で、国産SAFの商用化および普及拡大に取り組む合同会社「ACT FOR SKY」を設立。新会社は国産SAFの大規模生産を目指し、100%廃食油を原料とするSAFの国内供給(約3万㎘/年)をめざす。

生産設備は、大阪府堺市のコスモ石油堺製油所内に2023年夏を目途に着工し、2024年内に完工、2024年度下期~2025年度初に稼働する。同設備ではバイオプラスチックの原料となるバイオナフサや、バイオディーゼルも生産する。

2022年11月、コスモ石油、日揮HD、レボインターナショナルは、廃食用油を原料とした国産SAFの製造や供給事業を行うために、「合同会社SAFFAIRE SKY ENERGY」を設立した。レボインターナショナルが廃食油を収集し、SAFFAIRE SKY ENERGYの製造工場においてSAFが生産される。

2025年4月、レボインターナショナルは、愛知県田原市でSAF産600ℓ/日)とバイオディーゼル燃料(3万ℓ)を生産する工場を本格稼働させた。総工費は約43億円で、外食店や食品工場から集めた廃食用油を原料とする。独自の触媒で低圧でも酸素を除去することで大型設備を不要とした。

生産したSAFは中部国際空港、バイオディーゼル燃料は欧州向け輸出のほか、国内の船舶会社などに販売する。将来的には近隣の自動車工場でトラックやフォークリフトに活用する。

次世代に向けたSAF製造技術

現在、廃食油を原料としたHEFA技術によるSAF製造が中心で、二番手は第一世代と第二世代のバイオエタノールを原料としたATJ技術によるSAF製造である。

第一世代のバイオ燃料である食用油脂や糖類は食料問題のため減速し、第二世代のバイオ燃料である非食用植物の油脂や糖類に注目が集まり、製紙会社などが新規参入を模索している。第三世代のバイオ燃料である藻類(ミドリムシ、ボトリオコッカスなど)は基礎検討が継続されている。

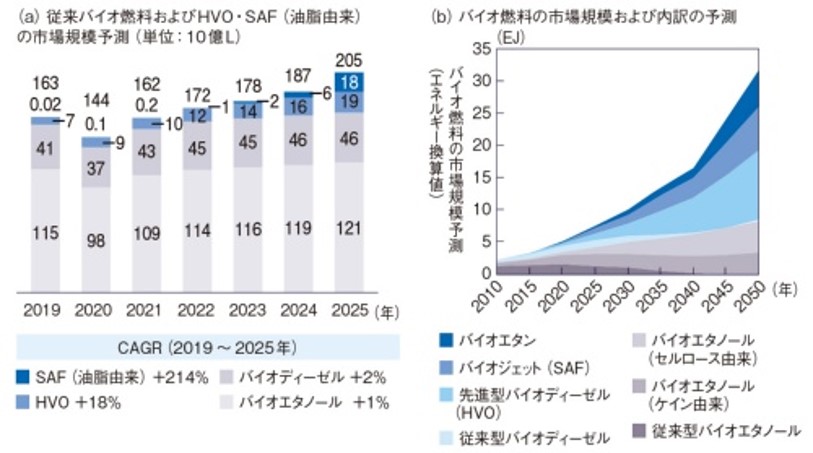

IAEによるバイオ燃料の市場予測

国際エネルギー機関(IEA)などによるバイオ燃料の市場予測が公表されている。2025年までの短期間では、第一世代のバイオ燃料であるバイオエタノールとバイオディーゼルは、食料危機問題のため、年平均成長率(GAGR)は1~2%の微増であると予測されている。

一方で、第二世代のバイオ燃料である先進型バイオディーゼルの水素化植物油(HVO:Hydrotreated Vegetable Oil)はGAGRが18%、油脂由来のSAFはGAGRが214%と急増が予測されている。

2050年までの中長期でも、第一世代のバイオ燃料であるバイオエタノールとバイオディーゼルは減少し、第二世代のバイオ燃料である先進型バイオディーゼル(HVO)、SAF、セルロース由来のバイオエタノール、バイオエタンが急増傾向を示すと予測されている。

この第二世代のバイオ燃料の中で、実用化段階にあるのは油脂由来の先進型バイオディーゼルHVOと、実証段階ではあるがセルロース由来のバイオエタノールが注目されている。

先進型バイオディーゼルHVOの製造には、廃食油や植物油を水素化および脱酸素化処理するHEFA技術が安価で主に使われている。ATJ技術や、有機物をガス化してCOとH2からHVOを製造するFT技術の適用はわずかである。

出典:IEA『Global biofuel production in 2019 and forecast to 2025』、

IEA『Aviation fuel consumption in the Sustainable Development Scenario, 2025-2040』、

ICAO 『Stocktaking results』を基にADLが作成

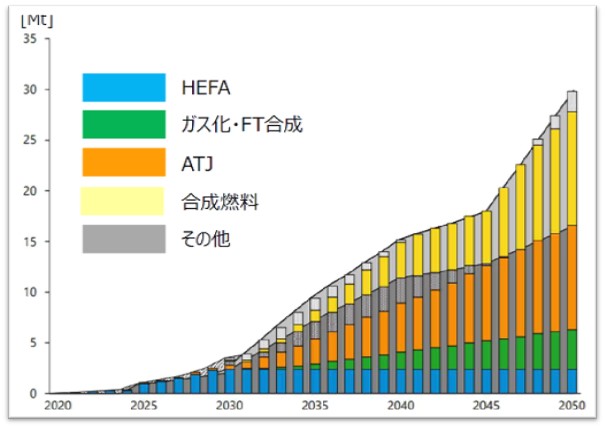

一方、資源エネルギー庁は、オランダアムステルダムのSAFサプライヤーである「SkyNRG」が分析した将来のSAFの製造技術予測を引用し、今後のSAFの供給状況を示している。

すなわち、2030年頃までは、廃食油を原料とするHEFA技術によるSAFが供給量の大半を占めると予測している。しかし、廃食油は世界的な需要の増加で供給量が不足し、価格が高騰する。

その結果、2035年以降はバイオエタノールを原料とするATJ技術によるSAFが供給量を伸ばし、2045年以降はCO2と水素を原料とする合成燃料(e-SAF)が急速に拡大するシナリオである。

出典:Sky NRG「A Market Outlook on SAF」

第二世代のバイオ燃料に注目した国内動向

日本製紙

2023年2月、住友商事などと提携し、社有林から切り出した国産木材を使ってSAFの原料になるセルロース系バイオエタノールを生産すると発表した。独自の微生物発酵技術を持つグリーン・アース・インスティテュートから出資を受け、2024年をめどにバイオエタノールを製造販売する共同出資会社を設立する。

日本製紙の既存工場内に専用の生産設備を導入し、2027年に数万㎘/年の製造を始め、石油元売り会社に販売する。伐採地には従来より成長が1.5倍速く、CO2吸収量も1.5倍となる品種の苗木を植え、持続可能な原料確保を進める。

2025年3月、日本製紙、住友商事、スタートアップGreen Earth Instituteは、SAFの原料を生産・販売する共同出資会社を設立。日本製紙岩沼工場に設備導入し、近隣で調達した木質チップからSAF原料となるバイオエタノールなどを生産する。2027年の生産開始を目指し、年間1000kℓ/年以上を生産する。

GEIが開発した低コスト生産方法を採用し、2030年ごろには生産能力を数万kℓ/年まで増やすことも視野に入れる。バイオエタノールはガソリンへの混合や燃料電池、化粧品などにも活用できる。

王子ホールディングス

2023年2月、王子HDは社有林の木材を使ってバイオエタノールの生産研究を進めており、SAFの商用生産を計画している。製造販売には石油会社との協業なども視野に入れている。

王子製紙米子工場内に約43億円を投じて大型実証プラントを建設中で、2024年末から稼働を始める。エタノール生産能力は1000㎘/年で、生産上の課題などを洗い出し、2030年度に10万㎘/年をめざす。

レンゴー

2024年2月、段ボール大手のレンゴーは建築木質廃材からSAF原料となるバイオエタノールを生産すると公表。子会社の大興製紙の拠点(静岡県富士市)に約200億円投資し、エタノール生成に必要なパルプ蒸解設備や、糖化・発酵・蒸留設備などを設置する。廃食油からのSAF製造が先行しており、低コスト化が課題。

2024年3月、エタノールの研究開発で業務提携していたBiomaterial in Tokyo(バイオマテリアルイン東京)を子会社化し、酵素を内製して品質・コスト面で競争力を高める。廃材由来のバイオエタノールは植物由来に比べて製造コストが割高となるため、生産コストの削減が課題である。

2025年4月、レンゴーと住友林業は12月を目途に共同出資会社を設立し、廃材などの木材チップに加工し、SAFの原料となるバイオエタノールを生産・販売する新会社を立ち上げる。5月には実用化試験を始め、50ℓ/日を生産し、大興製紙の敷地内に2027年頃にプラントを建て2万㎘/年の生産をめざす。

住友林業が建物の建築や解体の際に出た廃材や端材から作った木材チップを大興製紙に供給し、大興製紙が木材チップをパルプに加工する。パルプを共同出資会社のプラントで糖化・発酵させてバイオエタノールを製造し、SAFを生産する石油元売り会社に販売する。

大王製紙

2024年5月、大王製紙とグリーン・アース・インスティテュートは、NEDOの支援を受けて「製紙産業素材を活用したバイオ燃料・樹脂原料等の商用生産に向けた研究開発・実証」を開始した。古紙パルプからSAF用エタノールや微生物を活用したアミノ酸、バイオプラスチック原料の生産をめざしている。

丸住製紙

2024年9月、丸住製紙は愛媛県四国中央市の大江工場内で、木材パルプからのSAF生産をめざす。製材大手サイプレス・スナダヤから原料を仕入れてパルプを製造し、廃棄物処理の三友プラントサービスとバイオマテリアルイン東京の協力でバイオエタノールを生産する。

2025年3月にもバイオエタノールの生産実証を開始する。一方、NEDO支援で大江工場内にSAF製造プラント(150㎘L/年)の建設を進めており、2024年8月にはSAFの国際認証「ISCC-CORSIA」を取得した。国内の紙需要が先細りする中で、紙の製造ノウハウを活用した新たな収益源の確保をめざす。

日本グリーン電力開発

2024年10月、規格外ココナツオイルを原料としたSAF製造に成功した。分子構造が従来のジェット燃料と似ており、他のSAF原料に比べて省プロセスで高い生産効率を得られる。また、水素の消費量を低減してSAF収率を確保できる新触媒を、東京農工大学、ハイケムと共同開発した。

2026年、日本で触媒反応・分留してニートSAFの実証プラントを建設し、石油元売りに販売する。2027年、インドネシアでココナツ粗油の製造工場を稼働させる計画で、2030年のSAF世界需要約1%に相当する50万トン/年の商用化をめざす。

全世界でココナツは約7000万~1億トン/年の安定調達が見込めるが、約30%が未成熟・出芽・割れのため廃棄されている。2024年4月、規格外ココナツはICAOが定める環境制度「CORSIA」によりSAF原料として登録された。2024年8月には、開発した触媒で製造したニートSAFが、代「ASTM D7566 Annex A2」に適合した。

第三世代のバイオ燃料に注目した国内動向

IHI

高速増殖型の藻類ボツリオコッカスを発見したG&Gテクノロジー 、ネオ・モルガン研究所と、IHIネオジー・アルジ(IHI NeoG Algae)合同会社を設立し、HC-HEFA SPKの製造を進めている。

藻類ボツリオコッカスは重油成分に近い炭化水素を細胞周りに貯め、乾燥重量に含まれる炭化水素量が50%以上で、水素化処理時の脱酸素が不要なため効率良くSAFを製造できる。

2015年3月、鹿児島市に1500m2の培養池を建設し、2030年代の商用化をめざす。2020年、SAFの商用飛行に必要な国際規格「ASTM D7566 Annex7」の認証を取得し、東京国際空港出発のANA定期便に供給した。

一方、2022年年12月、シンガポール科学技術研究庁の化学・エネルギー・環境サステナビリティ研究所(ISCE)と共同で、CO₂を原料とする合成燃料(e-SAF)の新触媒を機械学習等を活用して開発し、触媒反応試験で液体炭化水素収率が世界トップレベルの26%を達成した。

2024年6月、ISCEと進めている合成燃料(e-SAF)に関して、一連のプロセスを検証するための試験装置を設置し、次のステージに開発を進める。同年9月までにISCE敷地内に試験装置を設置し、100kg/日のCO2を注入する小型スケールでの試験を開始する。

2025年1月、水素とCO2を原料とするSAF合成に成功。シンガポール科学技術研究庁傘下の研究機関「ISCE2」と共同で、SAFの原料となる液体炭化水素の合成触媒を開発しており、2025年から合成試験を進めてきた。関連する認証などを取得し、2030年代の商用化をめざす。

本田技研工業

2023年2月、航空機燃料SAFの製造に乗り出すことを公表。原料となる藻類の培養事業を国内外の工場で拡大し、SAFの製造・流通に向けて国内エネルギー関連企業と連携を始め、2030年代の実用化を目指す。培養した藻類は、自動車生産で出たCO2の吸収にも活用して工場の脱炭素化を進める。

ユーグレナ

微細藻類ミドリムシを原料としたバイオ燃料の製造を進め、2020年1月に「ASTM D7566 Annex7」で認証されたCHJ技術での製造を進めている。2018年10月には横浜市鶴見区に製造実証プラントを建設、2019年夏からSAFとバイオディーゼル燃料の供給を始めた。

2021年3月、米国Chevron Lummus GlobalとApplied Research Associatesが共同開発したバイオ燃料アイソコンバージョンプロセス技術を使い、「ASTM D7566 Annex6」規格に適合した微細藻類ユーグレナ等由来のバイオ燃料を完成した。

2021年6月、ユーグレナ製バイオ燃料の商品名「サステオ(SUSTEO)」が登録された。サステオは、軽油代替の「次世代バイオディーゼル燃料」、ジェット燃料代替の「バイオジェット燃料(SAF)」などがある。 バイオジェット燃料サステオは、原料に微細藻類ユーグレナ由来の油脂と廃食油などを使用している。

サステオの価格は約1万円/ℓで、海外メーカーの200~1600円/ℓに対抗すべく低コスト化を進めている。

2024年7月、現地石油大手のペトロナスやイタリアのエネルギー大手エニと共同で、マレーシアのバイオ燃料プラントに最大300億円の投資を発表。2028年後半までに運転を始め、廃食油を原料とするが、将来はミドリムシも視野に入れる。製造した燃料は羽田空港を運営する日本空港ビルデングなどに供給する。

マレーシア南部にSAFやバイオディーゼル燃料の製造プラント(72.5万㎘/年)を建設、総事業費は約13億ドル(約2000億円)。3社で年内に共同事業体(JV)を設立する。ユーグレナの持ち分は5%で、残りはペトロナスとエニで折半、最大15%まで拡大できるオプション契約も締結した。

電源開発

2016年5月から、東京農工大学、日揮と協力して珪藻のソラリス株(春~秋)とルナリス株(冬)を使い分け、北九州市若松研究所で実証設備を稼働。培養槽400m2、1000ℓ/年の燃料油生産ラインを整備し、2025年にジェット燃料への適用、2030年には500円/ℓでの販売をめざす。

2021年3月、2030年のSAF事業化を公表。ガラス管に藻類を含んだ培養液を流し、大気に触れさせずに日光を浴びせるクローズ型培養設備と、屋外で大量に培養するオープン型培養設備を組み合わせ、温暖な気候と寒冷な気候のそれぞれに適した2種類の藻類を大量培養する。

2024年11月、日本でのバイオ燃料販売で香港のバイオ燃料製造のEcoCeres(エコセレス)と連携する。エコセレスが中国で製造する廃油由来のバイオディーゼル燃料(HVO)や再生航空燃料(SAF)を、日本で本格販売する。取り扱う規模を、従来の年間数百トン程度から数千トンに広げる。

ちとせ研究所

2023年4月、温暖なマレーシアのボルネオ島サラワク州の火力発電所敷地内で、排出されるCO2を使い、クラミドモナスと呼ばれる藻類の培養施設(4.6ヘクタール)が本格稼働した。

従来の大型プールではなく、安価なポリエチレンの袋を並べて大規模化する方式で最大8トン(10㎘)/年の藻類由来SAFを生産できる。2027年には2000ヘクタールの培養施設の着工を目指すが、将来的にバイオ燃料を3ドル(約420円)/ℓで製造できるとしている。

海外の動向

2025年4月、米国スタートアップ、シジジー・プラズモニクスは2027年にも光触媒によるSAF製造(30バレル/日)をめざす。南米ウルグアイの食品加工メーカーと協議し、家畜排せつ物からのバイオガスに発光ダイオード(LED)で照射、ヒューストンのライス大学が開発した光触媒を使い水素と合成ガスを取り出す。

シジジーは2024年12月に韓国ロッテグループの同国南部にある石油化学プラントで実証試験を実施し、アンモニアから水素を取り出す技術を確認した。今後、反応炉を改良して効率性を高める。三菱重工、住友商事、トヨタ自動車、米国シェブロン、国営石油サウジアラムコなども出資している。

液体燃料合成

2026年2月、三菱重工業は総合研究所長崎地区で、二酸化炭素と水と電気から液体燃料を合成する一気通関プロセスの実証に成功。SOEC共電解で水素と一酸化炭素を生成し、これらを原料にFT合成装置で液体合成燃料を製造した。得られた液体燃料を分析した結果、SAFに適した成分が得られた。

独自に円筒形セルスタックを開発してプロセス簡素化と高効率電解を実現している。SOEC共電解で生成される水素と一酸化炭素は、SAFのほか、自動車や船舶向けのカーボンニュートラル合成燃料(ガソリン、ディーゼル、メタノール、メタン)、都市ガス(メタン)の原料にもなる。

バイオジェット燃料の抱える問題

バイオジェット燃料の普及拡大の課題は、「原料の調達」と「製造コストの低減」である。原料の廃食油などは世界的な争奪戦になっており、全国油脂事業協同組合連合会によると、廃食油の市場価格は3年前の約3倍に上がり、欧米企業の買い占めが進んでいる。

貿易統計によると日本の廃食油(食用に適しない調製品など含む)の輸出量は6年連続で前年を上回り、2021年の輸出量は10万トンを超えている。国内生産量は約50万トン/年であり、約20%が輸出された。輸出価格は2022年1~4月累計で144円/kgと前年同期に比べ70%上昇している。

原料調達の課題

現在、バイオジェット燃料の原材料に関しては、廃食油や植物油などの油脂類が主体である。しかし、廃食油には量的な限界があり、植物油も食料と競合するため、バイオジェット燃料の需要に向けて急速に供給量を増やすことはできず、原料調達が大きな課題となっている。

そのため中長期的に原料調達で期待されているのは、セルロース系バイオ燃料の原料であり、農業残さ(糖質系、でんぷん系、油脂系)、林業残さ、非食用植物などである。しかし、いずれも需要に対する供給量の拡大が大きな課題となっている。

農業残さの活用

農業残さとして使えるのは、肥料や工場の熱源などに利用されない場合に限定される。農業残さによるバイオ燃料やバイオエタノールの精製では、収集・運搬コストの削減、前処理工程の効率化などが技術的課題としてあげられている。

・『糖質系農業残さの活用例』

2017年6月、月島機械とJFEエンジニアリングは、NEDO事業でタイに建設したバイオエタノール製造プラントで、サトウキビの搾りかす(バガス)を原料に、オンサイト酵素生産技術を用いてバイオエタノールの製造技術の有効性を実証している。・『でんぷん系農業残さの活用例』

NEDO事業による実証試験をベースに、2017年10月にサッポロHDとタイ企業のInnotech Green Energy Company Limitedが、キャッサバイモからタピオカを抽出した後に発生するキャッサバパルプを用いたバイオエタノール製造プラント(製造能力:6万㎘/年)の実用化に向け、コンサルティング契約を締結した。・『油脂系農業残さの活用例』

2017年12月、大阪ガスとタイ企業のAgriculture of Basin Company Limitedと共同で、パーム油製造工場の廃水中にある有機物をメタン発酵させ、発生したバイオガスを精製して、99%以上の高純度メタンガスを製造し、天然ガス自動車へ供給する商用実証事業を開始した。

林業残渣の活用

林業残さは木質バイオマスとしてチップやペレットなどに加工され、既にボイラ・バイオマス発電の燃料として有効活用されている。そのため、セルロース系バイオ燃料の原料としての使用とは競合する。需要に対する安定的な供給が課題である。

非食用植物の活用

燃料用途に栽培される非食用食物は、エネルギー作物(energy crops)とも呼ばれ、サリックス(高収率のヤナギ)、ポプラ、ユーカリなどの木類や、スイッチグラス(牧草の一種)、カメリナ、ジャトロファなどの草類が検討されている。やはり、需要に対する供給量の拡大が課題である。

第三世代の微細藻類の活用

第三世代とされる(微細)藻類由来のバイオ燃料については、エネルギー密度が高くジェット燃料の代替となり、単位面積当たりのオイル抽出量もかなり高いため、期待されている。ただし、大規模培養技術の確立には時間を要しており、本格的な商用化は2030年以降となる見通しである。

国内では、ユーグレナが第三世代とされる(微細)藻類由来のバイオ燃料を事業化した。「ASTM D7566 Annex6」規格に適合した「サステオ」を給油し、数多くのフライト試験にも成功している。

今後の普及拡大に向けて、製造規模のスケールアップによる供給能力の増強と、プロセス合理化による低コスト化が必須であるが、経済的な問題から停滞しているのが現状である。法整備や補助金など政府からの継続的な支援が必要である。

技術で先行しても、後発国の大規模投資により成果を持っていかれる構図が観えてくる。

LCA評価と製造コストの低減

国際民間航空機関(ICAO)では、バイオジェット燃料の各種原料や製造法に関して基準を設定し、エネルギー収支や 温室効果ガス排出量、環境影響評価などのスコア化を進めている。現在のバイオジェット燃料の製造工程では、多くの電力と水素化処理用の水素を必要とするためである。

すなわち、バイオジェット燃料に関しては、原料の選択だけではなく、その製造プロセスや使用プロセスも考慮したライフサイクル評価(LCA:Life Cycle Assessment)が重要であり、常にCO2排出量抑制の観点からの優位性を追求する必要がある。

LCA評価の観点からは、バイオジェット燃料の製造プロセスにおいて、「再生可能エネルギーで得られた電力」や「グリーン水素の使用」が基本となることを忘れてはならない。しかし、そのためにバイオジェット燃料は従来のジェット燃料に比べて高コストとなる傾向にある。

2023年6月、興味深いニュースが発表。環境エネルギー、北九州市立大学、HiBD研究所が国産特許技術「HiJET」により「ASTM D7566 Annex2」に適合したバイオジェット燃料の製造にラボベースで成功した。

廃食油から炭化水素油を取り出して水素化処理を行う工程で、従来の高圧水素化処理(5~10MPa)に比べてHiJET技術は3MPa以下のため、装置の小型化、初期費用の抑制、水素消費量の低減が可能である。

航空機事業において燃料費の占める割合は20%以上であり、バイオジェト燃料の導入は運航費の上昇につながる。そのため、地道な製造コストの低減は今後も継続される必要がある。

しかし、航空会社は運航費の上昇分を燃料サーチャージとして一般顧客に転嫁する価格決定メカニズムを採用しており、高コストではあるがバイオジェット燃料(SAF)の導入は確実に進む。

その後、SAF使用実績が増せば、石油由来のジェット燃料との混合を義務付ける「ASTM D-7566」規定の見直しが行われ、「ニートSAF(合成燃料100%)」の使用が認められ、着実にCO2排出量の削減が進められる。

短期的には、航空会社はSAFを導入するためのインフラ整備を進めるが、長期的には「2050年カーボンニュートラル」をめざした投資が必要となる。

「2050年カーボンニュートラル」を実現するためには、「水素燃料」あるいは「合成燃料(e-fuel)」の導入が必要である。「水素燃料」の導入は航空機メーカーによる水素航空機の開発と水素インフラの整備が前提となる。一方で、「合成燃料(e-fuel)」の導入では既存の航空機と既存のインフラが使える。

LCA評価と製造コスト低減が、「水素燃料」あるいは「合成燃料(e-fuel)」の選択の鍵となる。