海外では風力発電は太陽光発電よりも導入が進んでいる。しかし、日本では太陽光発電が国内の年間発電電力量の9.5%に達しているのに対し、風力発電は2011年度と比べると約2倍に増加したが0.9%で、年間発電電力量では太陽光発電の1/10以下にとどまっている。

一方で、日本の陸上風力ポテンシャルは出力ベースで1億4376万kWと、国内の全発電設備容量の70%にも達する。また、洋上風力ポテンシャルは出力ベースで6億784万kWで、国内全発電設備容量を超えて294%にも達する。可能性は高いのに、なぜ、風力発電の導入は進まないのか?

国内風力発電の導入状況

環境エネルギー政策研究所(ISEP)の調査によれば、固定価格買取制度(FIT)の追い風を受け、東日本大震災当時(2011年度)に比べると2022年度の太陽光発電の年間発電電力量は約19倍に増加し、天候などの影響を受ける太陽光発電と風力発電が総発電電力量に占める割合は10.1%に上昇した。

一般に、海外では風力発電は太陽光発電よりも導入が進んでいる。しかし、日本では太陽光発電が国内の年間発電電力量の9.2%に達しているのに対し、風力発電は2011年度と比べると約2倍に増加したものの0.9%であり、年間発電電力量では太陽光発電の1/10以下にとどまっている。

第6次エネルギー基本計画で掲げた2030年度の再生可能エネルギーの達成目標は36~38%(内訳、太陽光:14~16%、風力:5%、バイオマス:5%、地熱:1%、水力:11%)であり、導入が遅れているのは明らかである。今後、どのように現状の0.9%を5%まで上げていくのか?

政府は、2040年までに洋上風力の容量を最大で4500万kWまで増やす目標を掲げたが、現状は500万kW程度にとどまる。洋上風力の設置を、領海の約10倍の面積がある排他的経済水域(EEZ)内にも広げるために「再生可能エネルギー海域利用法」の改正案を閣議決定した。浮体式での拡大が進むのか?

日本の風力発電のポテンシャル

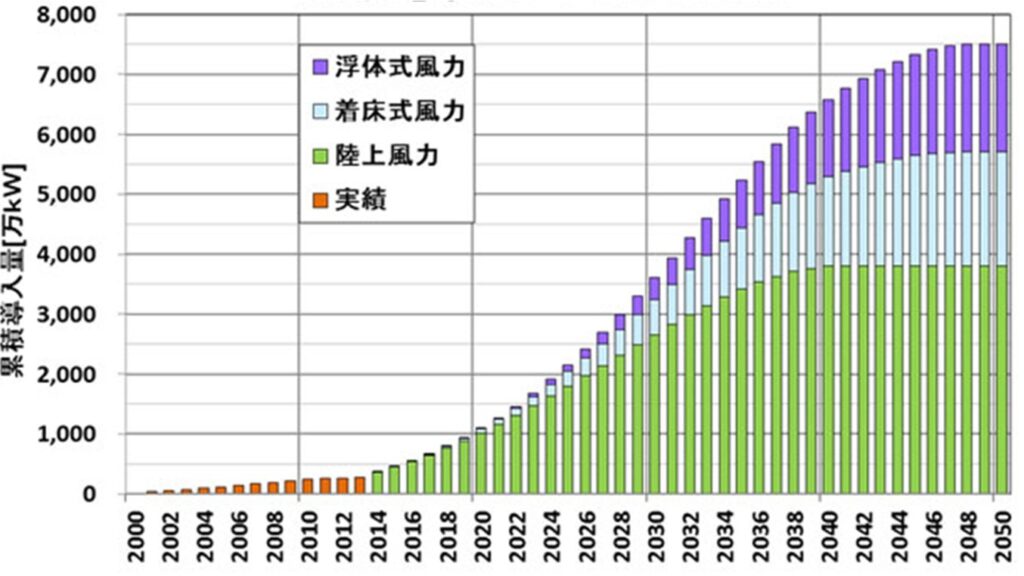

2014年6月、日本風力発電協会は風力発電導入のロードマップを公開した。2050年度の国内推定需要電力量9300億kWhに対して、風力発電により約20%(内訳:陸上風力:3800万kW、洋上風力:3700万kW)を供給するとし、累積導入量をS字カーブで設定した。

2020年までは陸上風力主体であるが、その後、着床式、浮体式の洋上風力が増加し、2030年には累積導入量:3600万kW、着床式と浮体式を併せた洋上風力の累積導入量着:960万kWと推定している。

出典:日本風力発電協会、2014年6月策定

図3には、陸上風力のポテンシャルと各電力会社の発電設備容量を示す。

現在の技術水準で開発可能な年間平均風速:6.0m/s以上の風力エネルギーを有する地域について、エネルギーの採取・利用に関する種々の制約要因(土地の傾斜、法規制、土地利用、居住地からの距離等)を考慮したエネルギー資源量である。

国内の陸上風力発電ポテンシャルは1億4376万kWであり、全発電設備容量の70%に達する。資源は北海道、東北地方に集中し、それぞれの電力会社の発電設備容量を大きく上回る。すなわち、北海道、東北地方では風力発電の開発余地が大きく、余剰電力を他地域に送電することが可能である。

出典:環境省、風力発電ポテンシャルマップ(2017年3月)

図4(a), (b)には、洋上風力発電のポテンシャルを示す。離岸距離30km未満で水深200m未満の洋上について社会的制約条件を考慮し、事業性の観点から(a)着床式は年間平均風速7.0m/s以上、(b)浮体式は年間平均風速7.5m/s以上について、各電力会社管内の洋上風力発電ポテンシャルを示す。

国内の洋上風力発電ポテンシャルは6億784万kWであり、これは国内全発電設備容量を超えて294%に達する。洋上風力発電のポテンシャルも北海道、東北地方に集中しており各電力会社の発電設備容量を大きく上回る。

また、東京、中部、九州のような大都市を抱える地域での陸上風力発電ポテンシャルは低いが、洋上風力発電のポテンシャルはある程度存在していることが分かる。

出典:環境省、風力発電ポテンシャルマップ(2017年3月)

世界の風力発電の導入状況

世界の風力発電の設備容量は、世界風力会議(GWEC:Global Wind Energy Council)の「GLOBAL WIND REPORT 2021」(2022年発行)によると、図5で示すように2010年頃から年平均成長率17%で急増し、2015年から12%に落ちたものの、2021年末時点で8億3745.1万kWに達している。

内訳は、陸上風力が7億8027.5万kW、洋上風力が5717.6万kWである。

図6には国別の風力発電設備導入量を示すが、2021年末時点で首位は中国で3億3830.9万kW(シェア:40.4%)と伸びが著しい。2位は米国で1億3439.6万kW(16.0%)、3位はドイツで6454.2万kW(7.7%)、4位はインドで4008.4万kw(4.8%)である。

残念ながら、日本の風力発電設備導入量は452.3万kWであり、世界の導入量の約0.5%と、大きく出遅れているのが現状である。

出典:GWEC Global Wind 2021 Report

GWECによれば、2021年に風力発電機メーカー30社により、世界で29,234基の風力発電機が設置され、そのうち18社はアジア太平洋地域、9社が欧州の企業である。

図7のように、過去最高業績のデンマークのVestas(ヴェスタス)は、新規設置台数の17.7%を占めて首位、中国のGoldwindも世界シェア11.8%を占めて2位を堅持した。3位はドイツのSiemens Gamesaで9.7%、4位は中国のEnvisionで8.65%、5位は米国GE Renewable Energyで8.5%ある。

2021年にVestasは37カ国、Siemens Gamesaは32カ国、GE Renewable Energyは22カ国に出荷納入した。赤色で示す中国勢は総発電容量のシェア42.8%を占めて躍進は目覚ましいが、自国内向けが中心でGoldwindは7カ国、Envisionは3か国への出荷にとどまる。

また、2021年は洋上風力発電の新規設置台数で記録的な年となり、風車(定格容量とローター径)の大型化も進み、2021年に新規設置された風力発電装置の内、平均定格容量は3500kW、平均ローター径140mを超えるものは新規設置の58%以上を占めた。

出典:GWEC Global Wind 2022 Report

出典:GWEC Global Wind 2022 Report

国内の風力発電の導入状況

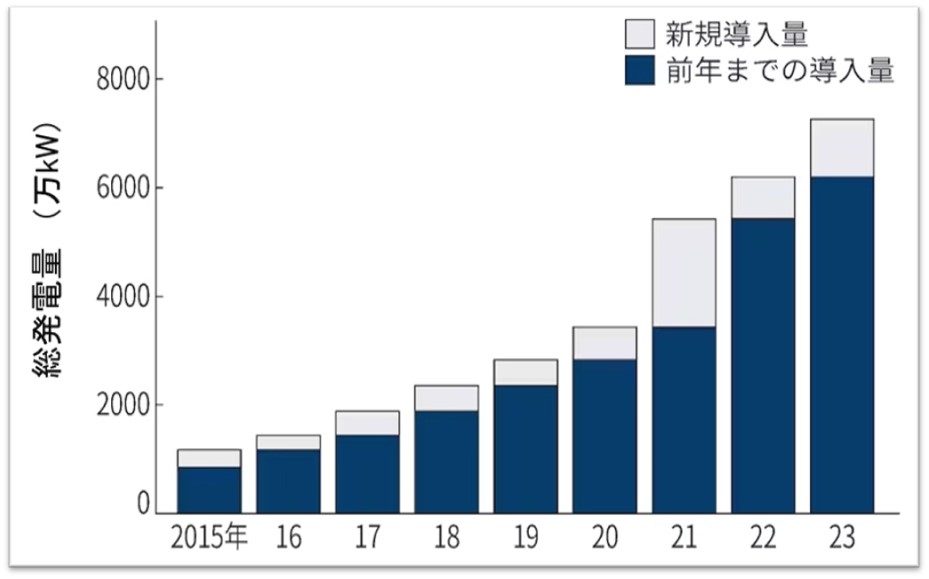

図8には国内の風力発電導入量の推移を示す。2021年末での風力発電累積導入量は458.1万kW、単年度導入量は14.3万kWであった。マスコミ報道で大型原子力発電所4基分に相当する表現が見られるが、実際は風力発電の平均設備稼働率である20%を乗じた91.62万kWが実質発電電力量である。

2011年3月の東日本大震災後、2012年7月に再生可能エネルギーの固定価格買取制度(FIT)が始まった。2012年10月から総出力:1万kW以上の大型風力発電所が環境影響評価(環境アセスメント)の対象となり、風力発電導入は少し低迷したこともあり、年平均成長率は10%に満たない。

国内では、2021年末時点の風力発電累積導入量の容量ベースでのシェア首位は、米国GE(買収したTACKE分とAlstom分を含む)でシェア21.7%、2位はドイツのEnerconでシェア18.6%、3位はデンマークのヴェスタス(買収したNEG-Micon分を含む)でシェア12.9%である。

国内メーカーの日立製作所(買収した富士電機分を含む)は4位でシェア12.5%、5位に三菱重工業がシェア8.4%、6位に日本製鋼所がシェア5.8%と並ぶが、国内の風力発電累積導入量の73.3%は海外メーカーが占めている。今後、さらに海外メーカー比率は高まる傾向にある。

相次ぐ中止・撤退とは?

既設の風力発電所の撤去

2020年1月、1990年代後半以降に補助金で設置された風力発電所が、約20年の寿命を迎え始め、高額な建て替え費用がネックとなり、風力発電設備の撤去が相次いでいると報じられた。風力発電業界は建て替えを条件にした撤去費用の公的支援を求めているが、政府は否定的である。

国内では京都議定書が採択された1997年に再生可能エネルギーの普及を図る「新エネルギー法」が施行され、補助金制度が導入されたことで風力発電所が急増し、2021年末時点で累積導入量458.1万kW、2574基に達した。今後、毎年100基程度が耐用年数を迎えるとみられる。

FIT開始当初の2012~2016年の風力発電の買取価格は、22円/kWh(20年間)と優遇されたが、2022年には新設の入札上限16円/kWh、リプレースは14円/kWh(共に20年間)に減額されており、採算面から建て替えに二の足を踏む事業者が増え、これまでに約150基が撤去されている。

遅れている風力発電設備の導入状況を見れば、環境アセスメントを経て稼働してきた既設の風力発電設備の建て替えや、出力増強(リパワリング)に手厚い政府支援が必要な時期にきている。

新設の風力発電所の建設中止・撤退

一方で、新設の風力発電所の建設計画も、相次いで中止・撤退が発表されている。その理由の多くは地元住民による反対であるが、FIT買取価格の下落による採算の悪化が事業者に開発意欲を失わせていることも事実である。

●2020年9月、山形県鶴岡市と庄内町で計画した「山形県鶴岡市風力発電事業」(風車40基、最大出力:12.8万kW)の中止が発表された。山岳信仰の地である出羽三山神社がある羽黒山の山頂付近に風車を設置する計画であった。

●2020年10月、宮城県は山元町沿岸地域で計画中の洋上風力発電事業(風車12基、総出力:5.16万kW)を中止した。事業者候補の東急不動産が採算の取れないことを理由に撤退したためで、津波対策などの費用がかさむことが原因としている。

●2021年8月、前田建設工業は下関市の安岡(横野)沖洋上風力発電(風車12基、総出力:6万kW)の建設撤退を決めた。2013年4月の住民説明会以来、安岡地区の住民が署名を10万筆以上集めて反対を表明していた。

●2021年9月、自然電力は浜松市天竜区熊と同区佐久間町浦川の山中で計画していた風力発電所(風車15基、総出力:最大3万kW)の建設中止を発表した。計画をめぐり、生活用水である水源への影響を懸念した地元住民が反対していた。

●2022年6月、オリックスは高知県四万十町と四万十市にまたがる山の尾根で風力発電所(最大49基、総出力:14.7万kW)を計画していたが、中止を両市町に伝えた。環境アセスメントを進める中で、発電事業が成立するために必要な風量が得られないと判断した。

●2022年7月、関西電力は宮城県川崎町の「川崎ウィンドファーム事業」(風車23基、最大出力:9.66万kW)を中止した。宮城・山形両県の関係自治体などから、蔵王国定公園の景観を阻害するとした反対が原因である。

●2022年7月、関西電力は北海道伊達市・千歳市(出力規模:7.98万kW)と宮城県川崎町(9.66万kW)の2ヶ所で進めてきた風力発電事業の中止を発表した。地元市民の反対運動が原因である。

●2022年8月、日立造船は福島県昭和村、南会津町、会津美里町、下郷町で計画していた風力発電事業(総出力:18.3万kW)の中止を発表。貴重な生態系の破壊に関して地元から強い反発があった。●2022年8月、オリックスが宮城県石巻市沢田近くの京ヶ森から北の雄勝峠までの風力発電計画(風車13基、総出力:5万kW)を中止した。中止の詳細な情報は不明。

●2022年8月、JAG国際エナジーグループの合同会社2社が、徳島県那賀町などで検討してきた2事業(最大風車30基)を中止した。自然環境への影響に加え、土砂災害の危険性を懸念する地元の自治体や住民から強い反発を受けていた。

●2022年9月、大和エネルギーが佐賀県唐津市七山の糸島市との県境地域山中で進めていた風力発電事業(最大13基、総出力:5.4万kW)から撤退した。地元市民による反対運動が強く、佐賀県側から保安林の指定解除の同意も得られなかった。

●2022年11月、JR東日本エネルギー開発は浜松市天竜区の山中約10kmの区画に計画していた風力発電事業(最大12基)の撤退を発表した。風況調査の結果、風が弱く事業化は難しいため中止と発表したが、地元自治会からも反対の声が上がっていた。

●2023年1月、住友林業が三重県津市の青山高原で進めていた風力発電計画(風車4基、総出力:7490kW)を中止した。土地所有者の反対意見をはじめ、騒音に関する自主環境影響評価を行い、事業性を総合的に判断した結果で、既に建設中の風車2基は撤去される見通しである。

●2023年6月、双日が北海道小樽市と余市町にまたがる山間部で計画していた風力発電計画(風車26基)を中止した。森林伐採や騒音などを理由に地元の反対が強く、資材高騰で建設費が3~4割膨らんだことが原因である。

●2023年6月、東京ガスは福井市殿下、一光、安居地区などにまたがる「福井金毘羅風力発電事業」(風車14基)の中止を届け出た。想定以上に土砂の崩壊対策や風車の破損防止といった安全対策が必要で、物価高騰も重なり事業環境が悪化したことが原因である。

●2024年4月、関西電力が山形県舟形町や尾花沢市周辺の山で事業化を検討してい風力発電計画について撤退を決めた。高さ150m、出力:4000kWの大型風車40基の建設をめざしていたが、計画地が天然記念物イヌワシの生息地であることが判明したためとしている。

●2024年5月、中部電力は愛知県新城市と設楽町で計画中の陸上風力発電所(20基、8.6万kW)の建設中止を発表。事業化に必要となる十分な風量を確保できないことが調査で判明し、収益性を見込めない。

●2024年10月、山形県の奥羽山脈栗子山の風力発電事業について、JR東日本エネルギー開発は撤退を表明。大型風車10基程度(総出力:3.4万kW)を設置し、2029年3月の運転開始を予定していた。

計画地の周辺には絶滅のおそれがある猛禽(もうきん)類、イヌワシやクマタカなどの生息地があり、風車への衝突事故(バードストライク)の懸念が拭えないと指摘されていた。

●2024年12月、四国電力は、住友商事・ジャパンウィンドエンジニアリング・北拓と進めていた高知県西部の陸上風力発電事業(出力:19.3万kW)で今ノ山風力合同に出資していたが撤退する。想定発電電力量が当初より3割程度低下し、資材・機材価格の高騰、工事長期化により事業性の確保が難しいと判断した。

以上のように、2020年から公表されているだけで100万kW程度の新設風力発電所の建設中止・撤退が発表されている。2021年末時点で累積導入量458.1万kWの日本では無視できる量ではない。

2024年3月、石川県能登地方で稼働中の73基の風力発電施設全てが、能登半島地震で運転を停止した。県内の風力発電は74基で、うち73基が能登地方にあり、珠洲市30基、輪島市11基、志賀町22基、七尾市10基の計73基で、最大出力は合計で約13万kWである。

地震により志賀町富来地域の風車と珠洲第2風力発電所の2基でブレードの折損が確認された。その他、施設を動かす電源が使えなくなったりした施設も多く、2月中に稼働を再開できたのは、日本海発電が運転する志賀町福浦港の9基にとどまる。今後、原因究明を進めて、対策を進める事案である。

風力発電所の新設・更新

2024年9月、風力発電国内最大手のユーラスエナジーHDは、青森県の陸上風力発電所「ユーラス小田野沢ウィンドファーム」を順次に更新すると発表。運転開始から20年ほど経過しており、2025年7月には完全停止し、シーメンスガメサ・リニューアブル・エナジー製の風車(出力:4300kW×10基)に更新する。

従来の約3.3倍の発電規模にし、「ユーラス小田野沢ウインドファームⅠ&Ⅱ」として2027年3月に稼働させる。総事業費は約282億円を見込む。電気は24年末までは固定価格買い取り制度(FIT)で売る。

2025年1月、ユーラスエナジーHDが青森県東通村で建設している「岩屋ウインドファーム」と、「尻労ウインドファーム」向けに、米国GEベルノバ製の陸上風力タービン14基を導入すると発表した。両発電所は2028年に商業運転を始める予定で、出力合計で1.8GWとなる見込み。

2025年3月、中部電力は愛知県田原市に陸上風力の「あつみ第二風力発電所」(出力:2.1万kW)の建設を発表。渥美半島の立馬崎近くに5基の発電機を設置する。5月に着工し、2027年11月の稼働を計画する。

既に、同市内では「あつみ風力発電所」(出力:7400kW)を運用しており、グループ会社のシーテックなどは2029年度ごろから田原市と豊橋市の沖合で、浮体式洋上風力発電所を実証実験として稼働させる。

2025年4月、住友商事や清水建設、JR東日本エネルギー開発など9社が共同出資する福島復興風力合同会社の陸上風力発電所が稼働。阿武隈風力第1~4発電所から構成され、GEベルノバ社製の3.2MW風車(型式:3.2-103)、46基(合計出力:14.7万kW)で構成される。

設置を受託した東芝エネルギーシステムズが、20年間の風車および周辺機器の運用保守を行う。

2025年4月、福島県太平洋側の阿武隈高地の「阿武隈風力発電所」(GE製風車46基、出力:14.7万kW)は、3月31日に帰宅困難区域から解除され商業運転が始まった。総事業費約670億円で2045年3月までの稼働を見込み、売電収入のうち約1.5億円/年を県の福島県再生可能エネルギー復興推進協議会へ拠出する。

住友商事、JR東日本エネルギー開発、清水建設など大手企業と、福島県が出資する福島発電や信夫山福島電力など県内企業の計9社が、震災後の2015年11月に福島復興風力を設立して運営を行う。

2025年4月、北海道ガスは、同社の石狩液化天然ガス基地の隣接地に設けた風力発電所の竣工式を行った。風力の発電量に応じて、LNG火力のガスエンジンや蓄電池を稼働させて出力を平準化し、出力:2000kWで送電網に接続する。営業運転は3月から始めている。

2025年6月、電源開発は北海道で10か所目の陸上風力「上ノ国第3風力発電所」(12基、総出力:5.16万kW)の建設に着工。シーメンスガメサ・リニューアブル・エナジー製風車(4300kW)を、既設風力発電所に隣接設置し、2028年に稼働。CO2を排出しない「環境価値」は20年間KDDIに提供し、電力卸売市場で売電する。

国内風力発電機メーカーの撤退

日本メーカーが開発で先行した太陽光パネルでは技術的な差異化が困難となり、中国勢のコスト競争力の前に大幅減産を強いられた。風力発電市場においても同じ轍を踏まないためには、他社にまねのできない技術的な差異化戦略を徹底することが求められた。

陸上風力発電では金風科技(Goldwind)、遠景能源(Envision)、東方電気(Dongfang)、華鋭風電(Sinovel)など中国メーカーの安値攻勢が始まり、新市場を大型風車の洋上風力発電に求めた。

日本の戦略は欧州勢が先行する「着床式洋上風力発電」に比べて費用対効果の大きい「浮体式洋上風力発電」を推進し、日本製風車を中心に国内市場を拡大する狙いであった。しかし、再編成が進み事業規模でまさる欧米メーカーにコスト・技術の両面で競争に負けてとん挫する。

国内に高いポテンシャルを有する風力発電であるが、三菱重工業、日立製作所など国内有数の風力発電機メーカーの事業撤退が相次いだ。そのため国内の風力発電設備の累積導入量は、海外メーカー製が73.3%を占め、今後も海外メーカーが占める割合は高いレベルで推移する。

三菱重工業

1980年には定格出力:40kWの初号機を自主開発し、2009年末までに米国を中心に世界10カ国に累積出力:330万kW、合計3705基の風力発電機を納入した。大型風車は1999年の定格出力:1000kW級始まり、2003年に2000kW級、2006年には2400kW級でロータ直径92mの風力発電機を開発した。

その後、定格出力:2500kW級でロータ直径102mの風力発電機(MWT102A/2.5)を商品化した。しかし、2008年以降に米国GEと風力発電機の特許訴訟で係争し、2013年12月に和解したが、その間、訴訟リスクを抱えた風力発電機は販売できなかったため、陸上風力発電市場から撤退した。

2015年12月、日立製作所が三菱重工業の2500kW級風車の製造、販売および保守などに係るライセンス供与(国内陸上風力発電所向け)を受け、ラインアップに加えた。

2014年4月、デンマークのヴェスタス(Vestas Wind Systems)と共同出資で、洋上風力発電専業のMHIヴェスタス・オフショア・ウィンド(MHI Vestas Offshore Wind A/S)を設立。中国勢が参入できていない定格容量:5000kW以上の洋上風力市場を対象に、大型化技術で差異化を目指した。

2020年10月、MHIヴェスタス・オフショア・ウィンドの三菱重工業の保有株をヴェスタスに譲渡すると発表し、2021年2月、ヴェスタスとの共同出資で国内で陸上・洋上風力発電設備を販売する合弁会社MHIべスタスジャパン(MHI Vestas Japan)を設立し、洋上風力発電の開発から事実上撤退した。

日立製作所

2012年7月、提携関係にあった富士重工業の風力発電部門を買収した。世界的にも珍しいダウンウィンド型で、定格出力:2000kWでロータ直径80mの風力発電機(HTW2.0-80)を商品化した。その後、定格出力:5000kWのダウンウィンド型洋上風力発電機(HTW5.0-126)を商品化した。

ダウンウィンド型風力発電機はナセルの後方(風下側)にブレードが設置され、ブレードとタワーの接触を考慮する必要がない方式で、2016年秋からアジア地区で欧州勢に対抗して受注活動を進めた。2018年4月、同社初となる海外案件である台湾電力と洋上風力発電機の受注契約を締結した。

しかし、欧州勢とのコスト競争力に負け、2019年1月に風力発電機の製造からの撤退を表明した。今後、ドイツ・エネルコン製風力発電機をコア製品とし、保守管理や運転支援、蓄電池活用の次世代サービスを日立パワーソリューションズと統合して進める。

日立パワーソリューションズはドイツのエネルコンと2002年に販売契約を締結し、定格出力:900~4200kW機の風力発電機の販売を手掛けており、2019年2月時点で合計335基(出力ベースで約67万kW)を超え、国内シェア14%である。

日本製鋼所

当初、米国GE製の風力発電機の輸入販売を行っていたが、永久磁石励磁同期ギアレス風力発電機を開発し、ブレード製造工場を室蘭製作所内に建設して、2005年10月より製造販売を開始した。

JSW J82-2.0機(定格出力:2000kW、ロータ径83.3m)と、J100-3.0機(定格出力:3000kW、ロータ径103.9m)を商品化したが、2018年3月に新規販売を中止、保守サービス事業に特化する。

駒井ハルテック

駒井ハルテックは、日本の気象や地形に適合した定格出力:300kWでロータ径33mの日本型仕様風車(KWT300)を商品化した。KWT300機は強い台風にも対応できる耐風速70m/sでの疲労強度を有し、耐雷性、耐震性にも優れた設計基準が取り入れられている。

東芝

2012年6月、韓国の風力発電機メーカーのユニスン(定格出力:2000kW)に資本参加し、2018年10月、ドイツのセンビオン(定格出力:1500~6200kWの5機種)と国内販売で提携するが、センビオンが経営破綻したため、米国GE製の風力発電機の販売に方針を変更した。

2021年2月、米国GEと洋上風力発電の基幹部品であるナセルの共同生産で提携した。GEは陸上風力で高いシェアを持つが、洋上風力では出遅れている。そのため、大型洋上風力案件が期待できる日本での拠点確保を目指していた。ナセルの組み立ては京浜事業所で行い、80台程度/年を予定。

日立造船

2014年4月、ノルウェーの国営石油会社スタットオイルと浮体式洋上風力発電の事業化で契約を締結した。2009年にスタットオイルはノルウェー沖に浮体式洋上風力発電の実証設備を設置しており、定格出力:5000~6000kW機で日本の洋上風力市場への参入を発表している。

風力発電の普及促進の取組み

環境アセスメントの期間短縮

国内での風力発電の開発を妨げている要因として、運転開始までに長期間を要することがあげられる。大規模メガソーラーでも2年程度で運転開始できるが、風力発電は5~8年を要する。出力:1万kW以上の場合に環境アセスメントが必要で、建設に着手できるのは手続き開始から3~4年後になる。

導入が進む米国・スペイン・英国などでは、環境アセスメント期間は1~2年と短い。経済産業省は2015~2018年度に必要な調査を前倒しで実施する実証事業を進め、「発電所に係る環境影響評価の手引き」に反映させて期間を1.5~2年に半減させ、事業者のコスト負担を軽減する方針を表明した。

2023年5月、環境省は洋上風力発電を設置する際の環境影響評価について、環境アセスに必要なデータを集めて事業者に提供してきたが、データ提供だけでなく、アセス自体の一部代行に乗り出す。事業者側の経費や時間を節減し、洋上風力の導入加速を狙い、2024年度にも制度を見直す。

風力発電の普及支援

2015年度からNEDOは風力発電設備のメンテナンス技術を高度化し、発電効率の改善を支援している。風車の振動を感知するセンサーを使って遠隔監視を可能にし、設備のメンテナンス時期や部品の交換時期を予測するスマートメンテナンス技術の開発である。

同時に風力発電のメンテナンス作業に習熟した人材を育成するため、育成プログラムの整備と合わせて、日本風力発電協会がメンテナンス能力を評価する資格認証制度を検討している。

2016年5月、損害保険ジャパン・日本興亜・SOMPOリスクケアマネジメントは、東京大学・英国のSOMPOキャノピアスと共同で、日本の陸上・洋上風力発電所のリスク評価モデルを開発した。

2017年1月には、SOMPOリスクケアマネージメントが風力発電所の落雷の可能性や、故障しやすい設備の予測、故障時の予想損出額の推定などのリスク診断サービスを開始した。

洋上風力発電とは

洋上風力の利点・欠点

風力発電は再生可能エネルギーの中では発電コストが安いため、2000年以降は安定的に導入量が増えた。しかし、国内では陸上風力発電の立地に適した場所が減少し、建設コストの上昇が懸念され始め、加えて安価な中国製風車による追撃が始まった。

洋上風力は、騒音やシャドーフリッカーなどの問題を抱える陸上風力に比べて、立地の制約が少なく大型機の設置も可能である。また、洋上では安定した強風が吹き、高い発電容量と設備利用率を得ることが可能である。2014年、固定価格買取制度(FIT)による洋上風力の導入促進に舵が切られた。

しかし、洋上風力を建設するには海底に土台を造って風車を立て、海底送電ケーブルを敷設するなど送電網整備が必要である。そのため、建設コストが総事業費の1/2超を占めるとされ、欧州勢を中心に風車を大型化して台数を減らし、建設コストを下げる開発が進められた。

洋上風力の設置形式

洋上風力発電は水深50m程度を境に、図10のように風車タワーが海底に直接固定されている「洋上着床式」と、風車自体を海面に浮かべて係留する「洋上浮体式」の2タイプに大別される。

洋上着床式は欧州勢により北海・バルト海で広く実用化が進められ、地盤が安定した平坦な浅海部は重力式、傾斜した海底では地盤強度に応じて杭式(水深20m以下はモノパイル式、30m以下はジャケット式、30m以上はトリパイル式)が開発された。

さらに高出力を狙うには、風力の強い沖合に風車を設置する必要がある。水深が50m程度を超えると基礎構造物が巨大となるため、洋上浮体式の実用化の実証試験が進められている。欧州では2030年頃には着床式で設置できる海域が減り、浮体式の導入が増えると考えられる。

洋上浮体式の風力発電の実証研究は欧米や日本で進められ、セミサブ型(半潜水型)、パージ型(平底船型)、スパー型(細長円筒型)、係留方式によりカテナリー式(弛緩式)と、テンションリグ式(緊張式)、係留しないセーリング式などが開発されている。

洋上風力発電の開発と導入

洋上着床式の実証試験

2003年12月、日本初の洋上着床式である「せたな町洋上風力発電所」が稼働した。北海道瀬棚町瀬棚港東外防波堤の陸側水域である沖合約700m(港湾区域、水深約13m)に設置された。

基本設計を海洋産業研究会、詳細設計を含むシステム・エンジニアリングを川崎重工業が担当した。ヴェスタス製風車2基(総出力:1200kW)が設置され、海底砂中に埋設された全長1.2kmの海底ケーブルで陸上部の受変電設備に送電され、北海道電力に全量売電している。

2024年4月、2基の風車は稼働開始から耐用年数である20年を迎えた。現在、2基とも故障して停止中である。残念ながら、町は2026年度に2基ともに撤去を決定した。国の補助を含む建設費は6.9億円で、売電収入から建設費や維持費を引くと累計4300万円の黒字だったが、撤去には4億円程度が見込まれる。

2004年1月、山形県酒田市で住友商事子会社のサミットウィンドパワーが酒田風力発電所(8基、総出力:1.6万kW)が稼働し、東北電力に全量売電している。ヴェスタス製風車(V80-2.0MW)を、酒田北港西護岸と離岸堤の間の約1500m水路上に5基、隣接する宮海海岸陸上部に3基が設置された。

2014年、ジャパン・リニューアブル・エナジーが取得しJRE酒田風力発電所として稼働している。

2010年7月、茨城県鹿島港にウィンドパワーGrが国内初の外洋設置された着床式・モノパイル式のウィンド・パワーかみす第1洋上風力発電所(7基、総出力:1.4万kW)が稼働した。富士重工業製のダウンウィンド型2000kW級風車(SUBARU 80/2.0)が設置された。

また、2013年3月、ウィンドパワーかすみ第2洋上風力発電所(8基、総出力:1.6万kW、1基のみ陸上設置)が南海浜地区工業団地の海岸道路から約50m沖合いの防波堤上に建設されて稼働した。

2013年1月、東京電力HDと東京大学は、千葉県銚子市沖3.1km、水深12mで沖合着床式洋上風力実証事業(1基、出力:2400kW)を開始した。併設された観測タワーで波浪と風の観測評価、予測手法の開発と検証、海生生物や鳥類などの環境影響調査が行われた。

ギア式の三菱重工業製風車(MWT92/2.4)が採用され、鉄筋コンクリート製ケーソン基礎(重力式)に連結された。海底ケーブル(22kV)により、陸上の変電設備を経由して銚子市潮見町などの配電網に連系され、2019年1月より商業運転を開始した。

2013年6月、電源開発、伊藤忠テクノソリューションズ、港湾空港技術研究所は北九州市沖1.3km、水深14mで着床式洋上風力発電実証事業(1基、出力:2000kW)を開始した。

風車はギアレス式の日本製鋼所製風車(J82-2.0)で、基礎部分には海底の捨石マウンド上に底版コンクリートと一体化したジャケットを設置する重力・ジャケットハイブリッド式が採用された。

2019年10月には建設・撤去の知見を得るためとして、洋上風力工事用船舶(SEP船:Self-Elevating Platform Vessel)を用いて撤去された。

2015年2月、ユーラスエナジーは秋田市向浜に着床式・ドルフィン(係留杭)のユーラス秋田港ウインドファーム(6基、総出力:1.8万kW)を設置し実証試験が進められた。Siemens製3000kW風車(SWT-3.0-101)が採用され、2022年2月から商業運転を行っている。

以上のように、洋上着床式については各種の風力発電設備が設置されて実証試験を完了し、その後、商業運転(総出力:6.76万kW)に移行している。

洋上浮体式の実証試験

2012年3月、丸紅、東京大学、三菱商事、三菱重工業、ジャパンマリンユナイテッド、三井造船、新日鐵住金(現日本製鉄)、日立製作所、古河電気工業、清水建設、みずほ情報総研による福島洋上風力コンソーシアムは、福島県楢葉町沖約20kmでの浮体式洋上ウィンドファーム実証事業を公表した。

第一期実証事業(2011~2012年)では、変電所と気象・海象・浮体動揺等の観測機器を搭載した浮体式洋上サブステーションと、日立製作所製ダウンウィンド型風車(HTW2.0-80)「ふくしま未来」(1基、定格出力:2000kW)を搭載した4コラム型セミサブ浮体が、2013年12月に稼働した。

一般的な洋上風力の商用化の目安は設備稼働率が30~35%以上とされる中、「ふくしま未来」の設備稼働率は約34%でぎりぎり到達したが、最終的には2021年8月に撤去された。

第二期(2014~2015年)では、三菱重工業製油圧式ドライブ型風車(1基、定格出力:7000kW)搭載の3コラム型セミサブ浮体が、2016年4月に稼働。日立製作所製ダウンウィンド型風車「ふくしま新風」(1基、定格出力:5000kW)搭載のアドバンストスパー浮体が、2017年5月に稼働した。

「ふくしま新風」の設備稼働率は約24%と低く、2021年7月撤去された。油圧式ドライブ型風車は機器の不具合で設備稼働率が約4%と極端に低く採算が見込めず、撤去工法の検討を進め2020年6月に撤去された。三菱重工業と日立製作所による大型洋上風力開発がとん挫したのである。

2012年8月、戸田建設、富士重工業、芙蓉海洋開発、京都大学、海上技術安全研究所は、長崎県五島市椛島沖約1km、水深100mの海域で、国内初の浮体式洋上風力発電実証事業(1基、出力:100kW)が開始された。浮体形式はスパー型、3本チェーンのカテナリー係留方式が採用された。

2013年からは、風車を日立製作所製2000kWダウンウィンド型風車(HTW2.0-80)に置き換えて実証試験が進められた。

2016年3月には、福江島崎山漁港沖約5kmに移動し、五島市と五島フローティングウィンドパワー合同会社により崎山沖2MW浮体式洋上風力発電所「はえんかぜ」として商業運転を開始し、電力は海底ケーブルで福江島の変電所に送電されている。

2019年5月、丸紅、日立造船、グローカル、エコ・パワー、東京大学、九電みらいエナジーは、北九州市沖約15km、水深約50mの海域にバージ型浮体式洋上風力発電システム(最大高さ:122m、出力:3000kWの1基)を設置してNEDO支援を受けて実証試験(2019~20233)を開始した。

ロの字形の平底船であるバージ型の鋼製浮体構造物(51m×51m×10m)に、コンパクトな2枚翼アップウィンド型風車(ドイツAerodyn engineering製)を搭載し、スタッドレスチェーンと超高把駐力アンカーを組み合わせた計9本での係留システムが採用された。風速50m/s超の巨大台風にも耐える設計である。

一方で、グローカルはアエロダインとの技術提携を進め、2枚翼風車(SCD3000kW、6000kW、8000kW)の販売を開始した。

2024年4月から「ひびき灘沖浮体式洋上風力発電所」(出力:3000kW)として商業運転を開始した。6社出資の合同会社ひびきフローティングウィンドパワーが運営し、九州電力送配電にFITで全量買電している。

以上のように洋上浮体式についても各種の実証試験が行われたが、国内メーカーによる風車の大型化開発には失敗した。有力風車メーカーである三菱重工業と日立製作所が相次いで風車開発からの撤退を表明した結果、大型風車は欧米製を導入せざるを得ない状況となった。

現時点で浮体式の実証試験で、商業運転に移行したものは総出力:0.5万kWに過ぎない。

導入が進む洋上風力発電の現状

COP28で「再エネ2030年までに3倍」

2023年12月、アラブ首長国連邦ドバイで開催された国連気候変動枠組み条約第28回締約国会議(COP28)で、日本をはじめとする118か国が、世界全体の再生可能エネルギーの設備容量を2030年までに3倍に相当する1万1000GW以上に増やし、エネルギー効率を2倍とする目標の誓約に署名した。

こうした状況を前提として、日本政府(環境省)は国内だけで3倍を目指すのではなく、世界で3倍にすることが必要であるとし、新興国のCO2排出量削減を日本が支援し、創出されたクレジットの一部を日本政府が取得する「2国間クレジット制度(JCM)」の普及を進める考えを示した。

一方、COP28事務局は、「今後10年間の気候危機に備え、緊急の行動と社会の全レベルでの支援が必要」と強調し、温室効果ガス排出を抑えるため、クリーンな発電の拡大を締約国に求めた。

具体的には、既存の石炭火力発電所の段階的削減や化石燃料の段階的な使用廃止の目標年設定が検討された。しかし、中国やインドなどの主要排出国、サウジアラビアなどの産油国の反対により、最終的に「エネルギーシステムの化石燃料からの脱却を図り、この10年で行動を加速させる」との内容で合意した。

世界の環境団体でつくる「気候行動ネットワーク」から、日本は脱炭素政策に後ろ向きな国に贈られる「化石賞」に選ばれた。4年連続の不名誉な受賞である。

日本は石炭火力発電所の新規建設の終了を表明したが、既存施設の廃止計画はなく、アンモニア混焼などをアジアに展開する取り組みを披露し、「グリーンウォッシュ(見せかけの環境対応)」と指摘された。「先進国は2030年に石炭火力廃止をめざしているが、日本は電源構成で19%を見込んでいる」との批判である。

今後も、日本には「再エネ2030年までに3倍」に向けての積極的な取組みと共に、実質的な脱石炭火力発電が求められるであろう。しかし、政府の対応は中途半端で煮え切らないのが現状である。

欧米の洋上風力の最新動向

洋上風力発電の開発は、風車の大型化、サプライチェーンの整備、セントラル方式の導入などで先行した欧州が実質的にけん引してきた。

2010年頃から競争入札により発電コストが顕著に下がり始め、2016年に落札された事業は10ユーロ/MWh(約16円/kWh)を下回り、その後、5ユーロ/MWh(約8円/kWh)前後まで低下し、一般の電力市場価格と同水準の落札が相次ぐようになった。

一方、2020年代に入り、徐々に風車メーカーの経営状況が悪化する。これに新型コロナ禍とロシアのウクライナ侵攻にともなうインフレが直撃した。最大手ドイツのシーメンス・ガメサは、品質問題も抱えて経営危機に陥り、オーステッドなどの開発事業者も風車価格上昇を受け入れざるを得ない状況となっている。

この時期に落札した開発事業者は、入札条件(買取価格)の変更なしで進めれば巨額の赤字を避けられず、中止・撤退の決断を迫られているのが現状である。

■2023年7月、スウェーデンの電力大手バッテンフォールは、英国の大型洋上風力プロジェクト「「Norfolk Boreas」(出力:140万kW)を停止すると発表した。

ロシアのウクライナ侵攻が資源価格を押し上げ、タービンやケーブルなどの製造コストや輸送費が上昇し、資材の調達計画に狂いが生じたのが原因。開発コストは最大で40%上がり、55億クローナ(約760億円)の減損計上に追い込まれた。

■2023年8月、ノルウェーのエクイノールと英国BPの共同体は、オーステッドとともに3か所の風力プロジェクトについて、落札時の電力販売価格の52%引上げを要請した。

「Empire Wind 1」(81.6万kW)は118.38→159.64ドル/kWh(NJ州)、 「Empire Wind 2」(126万kW)は107.50→177.84ドル/MWh(NJ州)、「Beacon Wind」(123万MW)は118.00→190.82ドル/MWh(MA州)である。引き上げ後の価格は円換算で24~28円/kWhとなり、条件変更できなければ契約を破棄する。

■2023年9月、英国政府が年1回実施する「再エネ入札」で、洋上風力の応札はゼロで終わった。落札事業者は15年間、政府設定の上限価格の下で落札した固定価格で売電できる。

風車関連機器の価格が落札時と比較して約4割上昇しているにもかかわらず、英国政府が事業者からのコスト反映の要請に応えなかったのが理由である。

■2023年11月、デンマークの洋上風力大手オーステッドも、米国東部ニュージャージー州沖合で計画する「Ocean Wind 1, 2」(出力:110万kW、114.8万kW)プロジェクトからの撤退を発表。284億デンマーククローネ(約6000億円)の減損に、キャンセル料16億ドル(約2400億円)が加算される。

オーステッドが2事業を落札したのはインフレ前の2019年6月と2021年6月、その後の世界的な資材高騰により事業費用が落札時の価格と大きく乖離したことが原因である。

■2023年11月、オーステッドは、投資家の選定や電力購入などに関する政策が不透明なため、ベトナムにおける洋上風力発電の開発事業中止を発表した。

2022年、同共同企業体は計画投資省傘下の国家イノベーションセンターと、ベトナムでの洋上風力発電開発の協力覚書を締結した。総出力:2100万kW、総投資額:300億ドル(約4兆4000億円)。

■2024年1月、英BPとノルウェーの石油大手エクイノールは、米国ニューヨーク州沖で進める洋上風力発電プロジェクト「エンパイア・ウインド2」(総出力:126万kW)について、インフレや高金利の影響で開発事業費が想定より膨らんだため事業を中止すると発表。

■2025年1月、デンマーク、オーステッドは、2024年10〜12月期に米国事業で121億デンマーククローネ(約2600億円)の減損計上を発表。金利上昇に加え「市場の不確実性が高まった」ためとしている。

ニューヨーク州沖の洋上風力発電では、工事の遅れや建設コストの上昇が生じ、計画再評価で試運転を2026年から2027年後半に延期するなどで、43億デンマーククローネの減損を計上する。

2025年は、洋上風力発電の海洋生態系への影響や発電コストを問題視しているトランプ米大統領が洋上風力発電への逆風を一層強める可能性が高く。米国政府が公的支援を縮小して洋上風力発電の導入が減速すれば、それに引きずられて世界の洋上風力市場が低迷する可能性もある。

欧州風力協会によると、欧州での2022年の風力発電投資額は約170億ユーロ(約2.7兆円)であったが、2021年の約410億ユーロから6割程度減り、2009年以降で最も低い水準に落ち込んだ。特に、洋上風力は前年の約166億ユーロから約4億ユーロに激減した。

米国では、2021年にバイデン政権が2030年までに洋上風力3000万kWの導入計画を打ち出した。政府が設定した買取価格の上限を上げなければ、欧州と同様に洋上風力事業の中止・撤退が始まる。しかし、電力の買取価格を引き上げれば、電気料金を引き上げざるを得ない。

欧州に比べてサプライチェーン未整備の米国は、より大きな影響を受けている。しかし、現在起きている洋上風力発電の中止・撤退は過渡的な問題であり、今後、インフレ対応が進み、サプライチェーン重視の姿勢が浸透していく中で、混乱は収束するとの見方が一般的と考えられている。

国内における大規模洋上風力の導入

欧米で起きている洋上風力の中止・撤退は、洋上風力発電を再生可能エネルギー拡大の切り札と位置付けている日本でも起きることは容易に予測できる。既に、国内の風車メーカー(三菱重工業、日立製作所など)は撤退しており、サプライチェーンの構築もこれからの日本である。

一方、昨春から進んでいる円安に加えて、インフレの終焉も見通せない状態が継続している。果たして、計画通りに洋上風力発電の導入が進むのであろうか?国内動向を、少し振り返ってみよう。

港湾部への設置

固定価格買取制度(FIT)での買取価格は、洋上風力では2014年に36円/kWと高めに設定され、補助金上乗せ方式(FIP)でも2022年まで着床式29円/kW、2024年まで浮体式36円/kWと優遇される。そのため建設が比較的容易な港湾区域内で洋上風力プロジェクトが進められ、一部で商業運転が始まった。

秋田洋上風力発電は、2022年12月能代港に20基、2023年1月秋田港に13基設置されたヴェスタス製4200kW風車の着床式・モノパイル式洋上風力発電所(総出力:14万kW)の商業運転を開始した。発電した電力は、FITにより36円/kWhで20年間にわたり東北電力ネットワークに売電する。

出典:秋田洋上風力発電

2024年1月、合同会社グリーンパワー石狩は、北海道石狩湾新港の港湾区域内(約500ha)にシーメンス・ガメサ製8000kW風車14基を設置した着床式・ジャケット式の石狩湾新港洋上風力発電所(総出力:11.2万kW)の商業運転を開始した。FITにより36円/kWhで20年間にわたり北海道電力ネットワークに売電する。

また、風力の出力変動を制御するため、サムスンSDI製リチウムイオン電池を採用した大規模蓄電池システム(出力:10万kW、容量:18万kWh)を陸上に併設した。陸上工事は鹿島建設、洋上工事は清水建設と日鉄エンジニアリングによる共同事業体が行い、政府目標の2040年までの国内調達比率60%を達成した。

2022年12月 ひびきウィンドエナジーは北九州市響灘沖に計画される「北九州響灘洋上風力発電事業」の各種工事などの契約締結を発表した。ヴェスタス 製9600kW風車を設置した大規模ウィンドファーム(25基、総出力:24万kW)で、2022年末に着工、2025年度の稼働を予定している。

発電した電力は、FITにより36円/kWhで20年間にわたり九州電力送配電に売電する。

2022年3月、ウィンド・パワー・エナジー、東京ガス、日本風力エネルギーは、茨城県鹿島港南側の港湾区域内で計画している着床式洋上風力発電事業(総出力:16万kW)の運転開始を、2026年に前倒しすると発表した。海岸線から600~1500m沖合に出力:8000kWの大型風車19基を設置する。

その他、むつ小川原港洋上風力開発が、青森県上北郡六ヶ所村むつ小川原港で、洋上ウィンドファーム(総出力:8万kW)を計画しているが、現時点で環境アセスメントの段階から大きな進捗はない。

以上のように、港湾における洋上着床式については2023年に25.2万kWが商業運転を開始した。今後、予定通りに開発が進められても、2030年までに累計出力で65万kW程度に留まる。

洋上風力の導入促進策

政府は風力発電について、2030年までに総出力:1000万kW、2040年までに3000万〜4500万kWの目標を掲げ、未だ導入事例の少ない洋上風力を対象に導入促進策を施した。

すなわち、2019年12月に長崎県五島市沖、2020年7月に秋田県能代市・三種町・男鹿市沖、秋田県由利本荘市沖、千葉県銚子市沖、2021年9月に秋田県八峰町及び能代市沖、「田県男鹿市、潟上市及び秋田市沖、新潟県村上市及び胎内市沖、長崎県西海市江島沖を導入促進区域に指定した。

■洋上風力利用促進法

2016年5月、国土交通省が管轄する「港湾法」の改正案を公布し、2016年7月に施行された改正港湾法で、自治体が管理する港湾内の洋上風力発電の事業者公募手続きを定めた。一方で、2017年3月、経済産業省は事業者向けに事業計画策定ガイドラインを作成した。

2018年3月、一般海域において洋上風力発電の導入を促進するため「海洋再生可能エネルギー発電設備の整備に係る海域の利用の促進に関する法律(洋上風力利用促進法)案」が閣議決定された。

内閣総理大臣が基本方針を策定し、関係者を構成員とする協議会などの意見を聴取した上で促進区域を指定する。さらに促進区域内の海域占用などに係る計画の認定制度を創設する。

2018年12月、「再エネ海域利用法(海洋再生可能エネルギー発電設備の整備に係る海域の利用の促進に関する法律)」が公布され、国土交通省と経済産業省の共同所管となる「洋上風力促進WG」が立ち上げられ、実際の運用に関する検討が始められた。

2019年4月、「再エネ海域利用法」が施行された。促進区域として、同年12月に長崎県五島市沖、2020年7月に秋田県能代市・三種町・男鹿市沖、秋田県由利本荘市沖、千葉県銚子市沖が指定された。選定された事業者はFITによる認定を受け、最大30年間の海域占用が認められる。

2020年6月、経済産業省と国土交通省が長崎県五島市沖の洋上風力発電事業の公募を開始した。参加資格を国内法人とし、公募前調査の事前同意の実施や事業活動を所管官庁が監督するなど、日本領海内の海洋情報が外国に流出しないよう監視を強化する方針を示した。

2020年11月、再エネ海域利用法に基づき、「秋田県能代市、三種町及び男鹿市沖」、「秋田県由利本荘市沖(北側・南側)」、「千葉県銚子市沖」の公募を開始した。

2021年9月、再エネ海域利用法に基づき、新たに「秋田県八峰町及び能代市沖」、「秋田県男鹿市、潟上市及び秋田市沖」、「新潟県村上市及び胎内市沖」、「長崎県西海市江島沖」を海洋再生可能エネルギー発電設備整備促進区域に指定した。

2022年12月、再エネ海域利用法に基づき、「秋田県八峰町及び能代市沖」、「秋田県男鹿市、潟上市及び秋田市沖」、「新潟県村上市及び胎内市沖」、「長崎県西海市江島沖」の公募占用指針を定め公募を開始した。

2024年2月、政府は洋上風力発電所の設置に関して、現行の領海内から排他的経済水域(EEZ)に広げる方針を公表した。導入の適地が領海に比べて最大10倍に増える。先行する英国、米国、オーストラリアに習い、設置事業者に仮許可を出した上で、事業者が漁業者ら地元と調整して合意が得られれば正式に許可する。

海上保安庁によると、領海(内水含む)の面積は約43万km2だが、EEZまで含めると約447万km2に拡大する。日本風力発電協会は、EEZに広がれば洋上が陸上風力の3.5倍程度に上ると試算する。国連海洋法条約で沿岸から200カイリ(約370キロ)以内の範囲で設定可能と定めている。EEZの外側は公海となる。

■洋上風力導入の支援策

一方、国土交通省は浮体式洋上風力発電設備の安全ガイドライン作りと、国際標準化に向けて国際電気標準会議(IEC)対応を進めた。浮体式は津波や高潮などを前提に設計されるため災害にも強いが、「浮体式洋上風力発電施設技術基準」では過去の最大レベルの地震・津波を考慮するよう求めた。

2019年4月、NEDOは浮体式洋上風力発電施設の設計を進める上で必要なガイドライン、技術的解決策を体系的にまとめた「浮体式洋上風力発電技術ガイドブック」を公開した。

2022年1月、環境省は洋上風力を計画する事業者の負担軽減のため、環境アセスメントに必要な一部調査の代行を始めると表明した。第1弾として2022年4月以降に、山形県遊佐町沖で生態系を調査して、環境アセスメントに必要な項目のデータベースを事業者に提供する。

同海域で想定される発電能力は45万kWであり、渡り鳥や大型哺乳類などの生態系の調査を代行することで、運転開始を1~2年早めて2030年までの運転開始を見込んでいる。

2024年3月、浮体式洋上風力の技術確立を目指す企業で構成する「浮体式洋上風力技術研究組合」が設立。三菱商事系・関西電力・北海道電力・中国電力・ENEOS系、INPEXが加わり参画企業は18社となり、浮体式風車の基盤技術について、2030年度からの実用化を念頭に研究開発を進める。

同組合は各社が資金を持ち合い、浮体式風車の基盤などを低コストで量産できる技術の開発を目指す。幅広いタイプの浮体式に対応できる基盤を開発し、海外展開も視野に入れる。

2025年1月、経済産業省は、GX(グリーントランスフォーメーション)分野製品の生産設備投資を補助する「GXサプライチェーン構築支援事業」について、「浮体式等洋上風力発電設備」分野の採択者を発表した。

交付金(上限)は、洋上風車ナセル組み立ての東芝エネルギーシステムズが22億5923万1666円、浮体基礎を手掛ける大島造船所が44億2074万9333円、係留索を手掛けるナロックが8億3814万5250円、浮体基礎製造の日鉄エンジニアリングが42億6560万円、タワー部品製造の駒井ハルテックが10億1333万3333円。

補助対象は、当該製品の製造工場で使用する設備機械装置、建物などの取得費(新設、建て替え、リフォーム含む)、システム購入費で、補助率は大企業が1/3以内、中小企業などが1/2以内。予算総額は2028年度までの国庫債務負担含む4212億円である。

2025年3月、政府は、洋上風力発電の設置を排他的経済水域(EEZ)に広げる再生可能エネルギー海域利用法の改正案を閣議決定した。また、英国との外務・経済閣僚による経済版「2プラス2」に合わせ、両国は官民連携で洋上風力の技術協力などを進める覚書を結んだ。

政府は2040年までに発電出力:30~45GWの事業決定をめざして、2019年から特定海域で入札を進めてきた。改正案では、領海内に限定していた設置場所をEEZ内に広げ、浮体式が長期間設置できるようにした。

一方、日英安全保障協議「2プラス2」の覚書では、洋上風力導入量で世界2位の英国と、浮体式洋上風力について官民で基盤技術の共同研究を進め、サプライチェーン(供給網)の構築、企業間の協力を促進することが盛り込まれた。

2025年6月、 経済産業省が、風力発電など脱炭素電源拡大に向け、米国GEベルノバと官民で協力する枠組みの設立を公表。GEベルノバの工場誘致や、日本企業との連携による国内供給網構築を図る。日本企業が協業に参加する場合は補助金制度も検討し、大半を輸入に頼る風車発電設備などの国産化をめざす。

風力以外にも、水素・アンモニアやCCSなどでも協力する。GEベルノバは、ユーラスエナジーHD、三菱電機と、それぞれ協力強化に向けた覚書を締結する。

2025年6月、 経済産業省は、洋上風力発電拡大に向けて企業間連携を促すため、スペインのシーメンス・ガメサ・リニューアブル・エナジーと官民協力の枠組みを設立する。海外市場への展開も視野に、国内で風車のサプライチェーンを構築するほか、企業間の技術連携を支援し、風力発電設備の国産化をめざす。

枠組みの一環として経済産業省の立ち会いで電子部品大手TDKと協力強化の覚書を締結する。ガメサは洋上風力の風車タービンにTDKの永久磁石を導入する。GEベルノバに続き2例目である。

洋上風力の事業縮小

2024年に世界で撤退・延期を決めた洋上風力発電事業は、2023年に世界で新規導入された発電量の5割に達する。デンマークのオーステッドは、2024年2月に最大800人の人員削減とノルウェーなど3カ国から撤退、ノルウェーのエクイノールは2024年9月に、フランスで計画する洋上風力発電事業からの撤退を決めた。

2024年12月、JERAは、英国石油大手BPと洋上風力事業の統合を発表。2025年9月にも英国に折半出資の新会社「JERA Nex bp(ジェラ・ネックス・ビーピー)」を設け、既発電所約100万kW、建設・準備中約1200万kWの資産を新会社へ移す。2030年までに最大58億ドル(約8700億円)で、米欧やアジアで発電所を新設する。

洋上風力発電の上位企業連合は初めてで、背景にあるのが世界的なインフレによる開発コストの増加である。JERAによると、風車の調達価格は4年前の1.5〜1.8倍に上昇し、事業の採算悪化が表面化している。

2025年2月、オーステッドは、2024年12月期通期の最終損益が1600万デンマーククローネ(約3億円)の黒字(前の期は201億8200万デンマーククローネの赤字)を発表。最終黒字は確保したが、米国事業の悪化から巨額減損を計上し、業績改善も困難で2030年までの洋上風力事業への投資額を25%削減する。

オーステッドは2024年中に156億デンマーククローネの減損を計上し、このうち141億デンマーククローネはニューヨーク州沖の洋上風力の工事遅れなどで、米国事業の減損額は3年間で450億デンマーククローネに上った。加えて、トランプ米大統領が風力発電の新設を認めない方針を示し先行き不透明である。

促進区域における洋上風力導入の現状

長崎県五島市沖

2021年6月、経済産業省と国土交通省は、長崎県五島市沖で洋上風力発電を担う事業者の公募結果を公表した。応募企業は「五島フローティングウィンドファーム合同会社」の1社で、FITにより売電価格は36円/kWh、20年間にわたり九州電力送配電に売電する。事業者は最大30年間にわたり海域を占有できる。

五島市沖洋上風力発電事業では、戸田建設、ENEOS、大阪ガス、INPEX、関西電力、中部電力が参画する「五島フローティングウィンドファーム合同会社」により、浮体式・ハイブリッドスパー式の日立製作所製ダウンウィンド型2100kW風車8基(総出力:1.68万kW)を設置し、2024年1月の商業運転を予定していた。

しかし、製作中の2基の風車の浮体構造部に不具合が発見されたことで工事工程が遅延し、運転開始時期を2026年1月に延期した。2024年1月には設置済みの風車3基についても、コンクリートブロック部の耐力不足が発覚して建て直しを発表した。先行きが危ぶまれる。

秋田県沖と千葉県沖の3海域

2021年12月、第一弾として経済産業省と国土交通省は秋田県沖と千葉県沖の3海域で洋上風力発電を担う事業者の公募結果を発表した。3海域の案件を落札したのは全て三菱商事連合で、着床式で米国GE製の大型風車(出力:1.26万kW)を採用する。事業者は最大30年間にわたり海域を占有できる。

●秋田県能代市・三種町・男鹿市沖は三菱商事、子会社の三菱商事エナジーソリューションズ、中部電力子会社シーテックで構成する共同事業体「秋田能代・三種・男鹿オフショアウィンド」によるGE製1.26万kW風車38基(総出力:47.88万kW)を計画し、2028年12月の運転開始をめざす。FIT価格は13.26円/kWh。

●秋田県由利本荘市沖は三菱商事、子会社の三菱商事エナジーソリューションズ、中部電力子会社シーテック、ウェンティ・ジャパンで構成する共同事業体「秋田由利本荘オフショアウィンド」によるGE製1.26万kW風車65基(総出力:81.9万kW)を計画し、2030年12月の運転開始をめざす。FIT価格は11.99円/kWh。

●千葉県銚子市沖は三菱商事、子会社の三菱商事エナジーソリューションズ、中部電力子会社シーテックで構成する共同事業体「千葉銚子オフショアウィンド」によるGE製1.26万kW風車31基(総出力:39.06万kW)を計画し、2028年9月の運転開始をめざす。FIT価格は16.49円/kWh。

三菱商事は2012年頃から、オランダのエネルギー企業エネコと欧州での洋上風力開発に携わり、2020年3月には中部電力と共同でエネコを5000億円で買収した。

一方、2023年3月、欧州勢に洋上風力で先行されていたGEは、出力:1.7~1.8万kWの世界最大級の洋上風車を日本市場への投入を発表し、洋上風力発電で成長が見込める日本市場で巻き返しを進めている。

これまで改正港湾法に基づいて導入された着床式洋上風力発電は、FITによる買取価格が2021年度は32円/kWhが適用された。しかし、再エネ海域利用法に基づいて導入するプロジェクトには、FIT価格の決定および事業者の選定に入札制度が導入され、上限価格が29円/kWhに設定された。

三菱商事連合は能代市沖で13.26円/kWh、由利本荘市沖で11.99円/kWh、難工事が予想された千葉県銚子市沖で16.49円/kWhと2番手以下より約3割安い入札価格で落札した。大手電力会社が20年間買い取るが、潜在的な売電先にはアマゾン、NTTアノードエナジー、キリンHDが名を連ねている。

三菱商事連合の入札価格は、これまでのFIT売電価格に比べて破格の安値での受注であった。果たして、欧米で起きている中止・撤退の二の舞を踏むことにならないか?救いはGEが風車基幹部品を東芝京浜事業所で共同生産することで、東芝は風車製造体制を2024~2025年に整備する。

日本の洋上風力導入の試金石となるプロジェクトである。政府は、変電所や電線などの製品、運用・保守などの産業全体で、2040年までに国内調達比率を6割にする目標を掲げている。しかし、昨春からの円安傾向とインフレ基調を考えると、さらに輸入比率を下げて低コスト化を進める必要がある。

秋田県沖と千葉沖の3海域案件を落札したのは全て三菱商事連合で、他社に比べて大幅に安い供給価格を設定した。その結果、ヴェスタスは日本での工場建設を中止、シーメンス・ガメサは次回公募の見送りを表明した。入札で負けたヴェスタス、シーメンスが拠点戦略を変える可能性がある。

世界風力会議(GWEC)の予測では、中国を除くアジア市場の2022~2031年の洋上風力導入量(シェア)は、出力規模で日本が578万kW(16%)程度で、台湾は1407万kW(38%)、韓国は745万kW(20%)、ベトナムは691万kW(19%)、インドが300万kW(8%)である。

2025年2月、三菱商事は、秋田県沖と千葉県銚子市沖の計3海域で手がける洋上風力事業について、2024年4~12月期連結決算(国際会計基準)に522億円の減損損失を計上した。物価高や円安で資材価格高騰の影響が大きく、千葉県の事業は今年1月の着工を延期する。

三菱商事と企業連合を組む中部電力も、179億円の減損損失を計上した。経済産業省は、企業の撤退を防ぐため、入札時より資材価格などが上がった場合は、売電価格に一部転嫁できる制度を2025年度以降に設ける方針を示している。

秋田県沖・新潟県沖・長崎県沖の4海域

2021年9月、第二弾として、再エネ海域利用法に基づき「秋田県八峰町及び能代市沖」は促進区域に指定され、2021年12月に公募を開始した。しかし、2022年3月、突然、公募の実施スケジュールとともに審査基準の見直しが発表された。公募は実質的に中断されるという異例の事態である。

政府は、「今般のウクライナ情勢を踏まえ、エネルギー安全保障の面から再生可能エネルギー導入を加速する必要がある。特に、洋上風力発電は、2021年12月に公表された3海域での公募結果により、太陽光発電などと競争可能な低コストの大規模電源であることが証明された。」ためと発表した。

公募の中断という異例の事態は、日本風力開発からの受託収賄の疑いで逮捕された秋本真利衆議院議員の衆議院予算委員会分科会での発言により引き起こされた。

すなわち、2022年2月17日の衆議院予算委員会分科会で、第1ラウンドの入札で圧倒的に低い入札価格を示した「三菱商事」を中心とするグループが3海域のプロジェクトを全て落札したことを受け、第2ラウンドの公募では入札の評価基準を見直し、運転開始時期の早さに重点を置くよう求めた。

一議員の愚かな行為により、公正であるはずの公募の途中に異例のルール変更が行われたのである。国内外の事業者に向けて、日本の信頼度を大きく損なった政府の責任は大きい。

2022年12月、再エネ海域利用法に基づき、促進区域である「秋田県八峰町及び能代市沖(35.6万kW)」、「秋田県男鹿市、潟上市及び秋田市沖(33.6万kW)」、「新潟県村上市及び胎内市沖(70万kW)」、「長崎県西海市江島沖(42.4万kW)」について公募が再開。2023年6月まで約半年間に応募を受け付けるとした。

今回の公募で導入された新ルール:

■事業者を選定する際、評価点全体240点の中に「事業計画の迅速性」20点が新たに配点された。その他に「売電単価」120点、「電力安定供給」20点、「運転開始までの事業計画」15点、「事業実施体制・実績」「資金・収支計画」「周辺航路、漁業などとの協調・共生」「地域経済への波及効果」「国内経済への波及効果」「関係行政機関の長などとの調整能力」に各10点、「運転開始以降の事業計画」5点が配分された。

■1事業体が大半の対象海域を落札しないよう、1事業体あたりの発電・送電容量の上限を合計100万kWとし、超えた場合は新たな落札が出来ない。ただし、今回の4海域公募のみの制限条項とする。

■対象となる4海域すべてにFIPを適用する。秋田、新潟の計3海域の入札上限価格を19円/kWh、長崎県西海市江島沖を29円/kWhに設定。「長崎県西海市江島沖」は海底に固定する基礎工と法にジャケット式の採用を想定したため、他の3海域よりも上限価格を引き上げた。

FIPでは再エネ賦課金が発生しない「ゼロプレミアム水準」を3円/kWhとし、それ以下の価格はすべて価格点を満点(120点)とした。

政府は1事業体による日本市場独占のリスクを避け、複数の事業体が日本に拠点工場を設置してアジア市場を開拓する構想を描いている。そのためには日本を拠点とするメリットを演出する必要がある。日本市場規模の増大、税制優遇、設置補助金、拠点工場の設置支援、部品供給、メンテ支援など。。

2023年12月、2021年12月に続く第二弾として、経済産業省と国土交通省は、国が指定した秋田県沖・新潟県沖・長崎県沖の7海域で洋上風力発電を担う事業者の公募結果を発表した。

●秋田県男鹿市・潟上市・秋田市沖は、JERA・伊藤忠商事・東北電力・Jパワーの企業連合により、デンマーク・ヴェスタス製の1.5万kW風車21基(総出力:31.5万kW)で、2028年6月の運転開始をめざす。落札価格:3円/kWh以下。

●新潟県村上市・胎内市沖は、三井物産・大阪ガス・RWE Offshore Wind Japan 村上胎内の企業連合により、米国GE製の1.8万kW風車38基(総出力:68.4万kW)で、2029年6月の運転開始をめざす。落札価格:3円/kWh以下。

●長崎県西海市江島沖は、住友商事・東京電力リニューアブルパワー(RP)の企業連合により、デンマーク・ヴェスタス製の1.5万kW風車28基(総出力:42万kW)で、2029年8月の運転開始をめざす。落札価格:3円/kWh以下。

●秋田県八峰町・能代市沖は、最も高評価の事業者の港湾利用が重複しており、計画の再提出が行われた。2024年3月、ENEOSホールディングスGr会社のジャパン・リニューアブル・エナジー、イベルドローラ・リニューアブルズ・ジャパン、東北電力の合同会社八峰能代沖洋上風力により、ヴェスタス製の1.5万kW風車25基(総出力:37.5万kW)で、2029年6月の運転開始をめざす。落札価格:3円/kWh以下。

価格は3円/kWh以下を提示すれば、一律で価格点が満点になるため各社で差が付かず、第二弾の公募の勝敗は、公募を中断して行われた政府によるルールの見直し(早期の運転開始)が大きな影響を与えた。欧米の洋上風力事業を鑑みると、落札価格:3円/kWh以下は異常に安い。

落札した事業者はFIPで販売手法を自由に選べる。特定の大口顧客に直接販売するコーポレートPPA(電力購入契約)を使えば、3円/kWhより高く売ることが可能である。すなわち、新ルールでは特定の大口顧客を見つけた事業者のみが、落札できたのである。

青森県沖と山形県沖

2023年8月、第三弾として、政府は洋上風力発電を実施する促進区域として新たに青森県の日本海側南部沖(60万kW)と、山形県遊佐町沖(45万kW)の両県沖を追加した。

2024年1月、経済産業省と国土交通省は、「青森県沖日本海(南側)」と「山形県遊佐町沖」の2海域で洋上風力発電を担う事業者の公募(期間:2024年1月~7月)を開始した。評価方法は第二弾と同様とし、発電開始の早さをより重視する。

2040年までの目標30~45GWの達成に向け、再エネ海域利用法の対象範囲(領海及び内水)をEEZ(排他的経済水域)まで拡大するため、政府は、同法の改正をめざしている。産業界では、浮体式洋上風力のコスト低減・量産化の実現に向けて、2024年3月に「浮体式洋上浮力技術研究組合」(FLOWRA)が設立された。

2024年12月、経済産業省は、青森と山形の2海域で洋上風力発電を担う事業者の公募結果を発表した。「青森県沖日本海(南側)」は、JERAや再生可能エネルギー開発のグリーンパワーインベストメント(GPI)などが、「山形県遊佐町沖」は丸紅や関西電力などが参画する。いずれも、2030年6月の運転開始をめざす。

「山形遊佐洋上風力合同会社」は、丸紅・関西電力・東京ガス・酒田市の建設会社の丸高・英国石油会社BPの5社が合同で設立し、「着床式」で総出力:45万kW(出力:1.5万kW×30基)構成される。

その他の洋上風力プロジェクト

2019年11月、コスモエネルギーHDは風力子会社のコスモエコパワーが、北海道江差町などの檜山管内沖の水深200mまでに最大125基の風車を設置する計画(総出力:100万kW)を発表した。発電所は浮体式と着床式の双方を採用する計画である。

2022年1月、ノルウェー石油大手のエクイノールが北海道沖に浮体式洋上風力発電所(総出力:400万kW)を2030年代に建設すると発表した。エクイノールは性能などの基本仕様を決定し、日本企業(主に造船会社)が製造を担当し、北海道の4海域でそれぞれ100万kW程度の発電所を稼働させる計画である。

2024年6月、NEDOは、秋田県沖と愛知県沖の2海域で洋上風力発電を行う事業者を選定した。いずれも「浮体式洋上風力発電」で、実証事業はNEDOが運営する総額2兆円規模の「グリーンイノベーション基金」から約850億円を投入し、実証期間は2024~2030年度で国際競争力のある商用化技術を確立する。

秋田県由利本荘市、にかほ市沖では、丸紅洋上風力開発・東北電力・ジャパンマリンユナイテッド(JMU)・東亜建設工業など9社の企業連合が、出力:1.5万kW超の風車2基(セミサブ型)を設置する。

愛知県田原市と豊橋市にまたがる海域では、中部電力系のシーテック、日立造船、鹿島建設、北拓、商船三井が出力:1.5万kW超の風車を1基(セミサブ型)を設置する。事業者が事前調査や基本設計、施工、試運転、発電、運転保守まで一貫して手掛ける。漁業調整も担う。

2024年11月、 東京都は、アゼルバイジャンで開催中の国連気候変動枠組み条約第29回締約国会議(COP29)の会合で、伊豆諸島沖に大規模な洋上風力発電施設の整備をめざすと発表。浮体式で出力:1GW級を見込み、都は伊豆諸島の2町6村と設置場所の協議を進めている。

政府は洋上風力の発電量を2030年度までに5.7GWまで伸ばす目標を掲げているが、現在は北海道や秋田県など5道県で合計0.26GWにとどまる。出力:30万kW以上の洋上風力発電施設は法律で国が整備を主導すると決められており、都は生態系調査や漁業者らの意見を踏まえて、設置場所を選定し、国に整備を求める。

2025年5月、グローカルが、北九州市沖で出力10MWの風車3基の発電所の建設を計画し、2028年度にも運転開始する。2030年度までに北日本の3海域で30MWの発電所を7か所開発する。投資額は最大で2400億円を見込む。

洋上風力発電の抱える課題

国内の洋上風力は、第一弾では秋田、千葉2件沖の3海域で大規模開発(168.84万kW)、第二弾では秋田、千葉、新潟、長崎4県沖の7海域で大規模開発(181.6万kW)の公募を終えており、第三弾の青森県・山形県沖(105万kW)に、長崎県五島市沖(1.68kW)を加えると、合計出力:457.12万kWに達する。

一方で、世界風力会議(GWEC)は、2022~2031年の洋上風力導入量は日本が578万kW程度と予測している。日本は2030年までに総出力:1000万kW、2040年までに3000万〜4500万kWの目標を掲げるが、コスモエネルギーHDとエクイノールが検討している規模の開発が進まない限り目標達成は困難である。

国内では主要な風車メーカー(三菱重工業、日立製作所など)が開発から撤退しており、洋上風力のサプライチェーン構築はこれからの課題である。

第一弾として、三菱商事連合により進められる秋田県沖と千葉県沖の3海域での洋上風力開発は試金石であり、失敗は許されない。従来のFIT売電価格に比べて破格の安値(11~17円/kWh)での受注である。果たして、欧米で起きている中止・撤退の二の舞を踏むことにならないか?

また、第二弾として、秋田県沖・新潟県沖・長崎県沖の4海域で洋上風力発電を担う事業者の公募結果が発表された。新ルールにより1事業者に独占されることはなく、FIPにより伊藤忠商事、三井物産、住友商事の企業連合が「ゼロプレミアム水準」の3円/kWh以下で受注した。

特定の大口顧客に直接販売するコーポレートPPA(電力購入契約)を使えば、3円/kWhより高く売ることが可能であるが、経済的に成立させることが重要である。

期待されるのは、複数の事業体が日本に拠点工場を設置し、拡大するアジア市場(台湾:1407万kW、韓国:745万kW、ベトナム:691万kW、インド:300万kW)を開拓する構想である。そのためには日本を拠点とするメリットを明確に示す必要がある。「日本市場規模の拡大」と「税制優遇・補助金」がポイントである。

国内の洋上風力発電ポテンシャルは6億784万kWである。日本は2030年までに洋上風力で総出力:1000万kWの目標を掲げているが、さらなる目標の積み上げにより、日本をアジアにおける洋上風力の拠点とするメリットを国内外の事業関係者に示す必要がある。

一方、第二弾の公募で生じた不祥事は、国内外の洋上風力関連事業者に大きな不信感を与えた。公正なルールに基づく適正なFIP価格の設定を進めるなど、政府は信頼回復に努め、事業者の洋上風力への参入意欲を高める必要がある。適正な落札価格に関して、再考する必要がある。

2024年3月、浮体式洋上風力の普及に向け、関西電力や三菱商事系など14社が「浮体式洋上風力技術研究組合」を立ち上げる。浮体部分の規格化や大量生産技術、海底固定技術、風況観測技術などバラバラに進めていた研究を集約して低コストの量産技術を共同開発し、浮体式風力発電をリードする。

政府は浮体式技術開発に向けて「グリーンイノベーション(GI)基金」から40億円ほどを準備、生産段階では「GX(グリーントランスフォーメーション)経済移行債」から供給網構築に向けて最大4000億円を確保する。風車技術はデンマークや米国などが握っており、海外勢との協力も視野に入れる。

2024年11月、経済産業省は有識者会議で、洋上風力発電への投資を促す新制度の概要を発表した。着工時の資材価格などの高騰分を電力価格に反映できる一方、建設遅れに対して国に払う保証金を分割方式として最高2倍程度に引き上げる。事業者の撤退や計画の中断を防ぐのが目的である。

2025年以降の公募から適用し、事業者が同意すれば、過去の公募分にも適用する。 欧米での事業者の洋上風力からの撤退が相次いでおり、その対策である。政府は、洋上風力の拡大に向け、設置海域を現在の領海内から排他的経済水域(EEZ)に広げる法改正を検討している。

迫る中国製風車の脅威

2022年6月、世界風力会議(GWEC)によると、2021年に導入された洋上風力の発電設備容量は2110.6万kWと2020年比で約3倍に急増し、累積導入量は5717.6万kWに達した。

注目されるのは欧州の2021年の導入設備容量は2020年比で13%増の331.7万kWであるのに対し、中国は2020年比で4倍超の1690万kWと激増した点である。すなわち、2021年の洋上風力の発電設備容量は中国だけで世界全体の8割を占めるほどに急増した。

調査会社ブルームバーグNEFによると、2021年の洋上風車メーカーのシェアでは中国勢が1~4位を独占した。4社の合計シェアは73.5%で、洋上風力の全発電設備容量の約3/4を占めたのである。首位は2006年設立の上海電気風電集団で、1250kW~8000kW超の風車を製造する。第2位の明陽風電集団(Mingyang)は、2021年に浮体式洋上風力(出力:5500kW)を広東省陽江市で稼働させた。第3位の金風科技(Goldwind)は、陸上風力を合せると世界首位である。

中国の洋上風力プロジェクトは、主に沿海部の江蘇省、福建省、広東省、浙江省などで稼働を始めている。中でも江蘇省は、中国の全設備容量の約7割が集中している。

一方で、スウェーデンのヴェスタスは5位、2017~2020年に首位であったスペインのシーメンス・ガメサは6位と大きく後退した。

中国市場における洋上風力急増の理由:

■2014年に中国政府が打ち出した固定価格買取制度による優遇(0.85元/kWh(約13.8円/kWh)について、2018年末までに承認された洋上風力発電所は2021年末までに送電線に接続しなければ承認時の売電価格を認めない通知が出され、事業者が一斉に建設に動いた。

■中国では洋上風力の大型化が進み、国内初の知的財産権をもつ出力:8000kW級の洋上風力の設置に成功し、1万kW級洋上風力用ブレードも量産段階に入った。また、国内初のスマート洋上風力発電所が江蘇省で稼働するなど、技術レベルが著しく向上した。

中国政府はすでに2019年から風力発電への補助金の縮小を始めており、2021年は陸上風力の新設プロジェクトへの補助金が打ち切られ、洋上風力は補助金が支給される最終年となった。地方政府の補助も採算性などを勘案して支給が判断される。残念ながら、日本市場は未だそのレベルに達していない。

2022年も洋上風力市場は拡大傾向にあり、GWECは中国を中心にアジアで出力:590万kW、欧州で280万kWの新規導入を予想している。資源価格の高騰で欧州勢の風車コストは上昇しており、中国勢の価格競争力は相対的に強まる。太陽光パネルと同じ轍を踏む恐れが、現実のものとなりつつある。

2022年2月、ウェンティ・ジャパンなどが富山県下新川郡入善町で進めている「入善町洋上風力発電事業計画」に、着床式で中国の明陽風電集団製3000kW風車(3基、総出力:9000kW)が採用と報じられた。電力はFITにより全量を北陸電力に売電する。

同事業のEPC(設計・調達・建設)を担当する清水建設が、巨大化が進む欧米製より出力サイズが適切であるため明陽風電への発注を決め、早ければ2023年の稼働を目指すとしている。

洋上風力の設置関連事業

一方、洋上風力発電は海洋における風車の設置関連の新事業を生み出した。そのため建設会社を中心に動き出したが、既に先行する欧米や安値攻勢の中国も洋上風力の設置関連事業は手掛けており、今後、低コスト化を目指した厳しい競争が想定され、国内企業の踏ん張りに期待したい。

五洋建設、鹿島建設、寄神建設

2016年7月、五洋建設が洋上風力発電機の設置に用いる自己昇降式作業台船(SEP:Self Elevating Platform)の建造を発表した。世界のSEP型洋上風力発電施設設置船の70%以上を手掛けるオランダのGustoMSCが基本設計を行い、ジャパン マリンユナイテッドが建造する。

2019年に完成したSEP船「CP-8001」は800トン吊全旋回式クレーンを搭載し、作業時には4本の脚を海底に着床させ、船体をジャッキアップさせて波浪に左右されない作業条件を確保する。大型海洋構造物の設置や、定格出力:5000~6000kW級の風車設置、風車基礎の施工が可能である。

2019年11月、五洋建設、鹿島建設、寄神建設は1600トン吊全旋回式クレーンを搭載し、1~1.2万kWの洋上風力を効率的に建設できるSEP船「CP-16001」を共同で建造すると発表した。

2021年4月、五洋建設はベルギーのDEME Offshore Holding NVとの合弁会社の設立を発表した。DEMEは、基礎の建設から風車の据付、海底電力ケーブルの敷設、運転後のメンテナンスまで洋上風力の建設に関わる豊富なノウハウと最新の技術を保有し、2200基の洋上風力の据付実績を共有する。

また、洋上風力の建設に欠かせない400~1500トン吊大型クレーンを搭載した7隻のSEP船をはじめ、ケーブル敷設やメンテナンスなどのための作業船を数多く保有している。

大林組と東亜建設工業

2018年9月、大林組と東亜建設工業がSEP船の建造を決定した。ジャパンマリンユナイテッドが基本設計から建造までを行う。800トン吊全旋回式クレーンを搭載し、定格出力:5000~9500kW級の着床式洋上風力発電設備の組み立てが可能で、大型洋上風力発電設備を最大3台まで搭載可能である。

2019年11月、大林組が洋上風力の設置技術を確立したと発表。着床式では大型打設機を使わないでスカートサクション(円筒形コンクリート)を海底地盤中へ設置する。浮体式ではスカートサクションをアンカーとしてコンクリート製浮体を緊張係留するテンションレグプラットフォーム型 を開発した。

2021年3月、大林組はスペインのシーメンス・ガメサ・リニューアブル・エナジーと「秋田県北部洋上風力発電事業」での連携協定を締結したことを発表した。

2021年8月、大林組は開発した洋上風車基礎「スカートサクション」(高さ35.7m、スカート径12m)試験体を実海域波浪条件下に設置し、2020年5月~2021年5月の検証を行った結果、十分な支持性能と環境への好影響を確認できたと発表した。

大成建設

2019年10月、大成建設は浮体式洋上風力向けのコンクリート製浮体基礎の開発を手掛けるフランスのイデオルと国内事業化について覚書を締結した。

イデオルには安定性に優れた方形リング形状の浮体「ダンピングプール」に関する特許を取得しており、フランスと日本で2基の浮体式風力発電プロジェクトに参画している。

清水建設

2019年7月、世界最大級の搭載能力及びクレーン能力を備えた高効率の自航式SEP船の建設を発表している。欧州のGustoMSCが基本設計、建造はジャパンマリンユナイテッドが行う。

SEP船は最大揚重能力2500トンのクレーンを搭載し、最高揚重高さ158mで、水深10~65mの海域で作業ができる。8000kW級風車なら7基分を一度に搭載可能で据付には10日間を要する。1.2万kW級風車なら3基分を一度に搭載可能で据付には5間を要する。

2020年1月、JERAと、洋上風力発電事業の協働に関する覚書を締結した。

2021年5月、子会社のエスシー・マシーナリ、IHI運搬機械と共同で、超大型の陸上風力発電施設の建設に対応できる移動型タワークレーン「S-Movable Towercran」の設計・製作に着手した。

最大揚重能力は145トン 陸上では最大となる高さ150m、5000kW級の大型施設の建設が可能で、最大作業高さは152m、半径12.5mである。

2023年10月、北海道石狩湾新港から約1600m沖合(約500haの海域)で、自航式SEP船「BLUE WIND(ブルー・ウインド)」による8000kW風車14基の組み立てを完了した。3月から風車部材の受け入れを開始し、7月初旬から、2500t吊りメインクレーンがフル稼働し、許容誤差数mmで風車部材の据え付け作業を行った。

洋上工事はJVで、日鉄エンジニアリングが風車基礎と下部構造物の製造と施工、清水建設は風車のプレアッセンブル・洋上施工と海底ケーブル敷設(66kVの海底ケーブル約15.5㎞)を担当した。

JFEエンジニアリング

2021年7月、洋上風力発電設備の着床式基礎(モノパイル式)の新工場をJFEスチール西日本製鉄所(福山地区)の敷地内に設置すると発表した。

モノパイル式基礎は、支柱としてのモノパイルと風車タワーとの接続のためのトランジションピースで構成され、国内既存工場では製造が困難な大きさである。生産能力は、モノパイル工場は8~10万トン/年、トランジションピース組立工場は50本/年で、生産開始は2024年4月である。

2025年1月、2025年下期から海底に打ち込む着床式洋上風力発電の土台部材「モノパイル」の生産を岡山県の笠岡製作所で本格化させ、国内シェア5割をめざす。

直径240mの風車(定格出力:1.5万kW)に対応する場合、厚さ10cm超の鋼板を曲げて溶接し、口径10m、長さ80m、重さ2000トンのモノパイルを製造し、現地へ輸送。高度の耐海水防食塗装が求められる。

日本に残された道は?

国内で高いポテンシャルを有する風力発電であるが、有力な風力発電機メーカー(三菱重工業、日立製作所など)が撤退し、安価な中国製風力発電機の導入が現実のものとなってきた。

日本は2030年までに総出力:1000万kWの目標を掲げるが、海外メーカーが占める割合は高いレベルで推移することは間違いない。エネルギーセキュリティーの上で重大な問題である。

日本に残された道は、導入された風力発電設備のメンテナンスと部品供給なのか?

NEDOプロジェクトでは、風車の振動を感知するセンサーを使った遠隔監視や、設備のメンテナンス時期や部品の交換時期を予測するスマートメンテナンス技術の開発を進めている。

また、風力発電のメンテナンス作業の人材育成するため、育成プログラムの整備と合わせて日本風力発電協会がメンテナンス能力を評価する資格認証制度を検討している。

2025年4月、デンマークのベスタスは、三菱電機や富士電機と風車部品の開発で合意した。三菱電機は洋上風力発電所の風車向けに発電機に使う新型の開閉装置を開発する。新型の装置は秋田県の洋上風力事業など国内外で納入される風車に供給する。富士電機は陸上・洋上風力向けのパワー半導体を開発する。

政府は風力発電の普及に向けて多額の投資(補助金など)を行ったにも関わらず、事業化の段階では企業の自由競争に任せるスタンスを取った。その結果、先行する欧米に技術力で負けた国内の風力発電機メーカーが事業から撤退し、気が付けば安価な中国製風車の導入が現実のものとなっている。

今後、風力発電の普及は進むであろうが、国内産業の育成・発展への寄与は残念ながら大きいとは言い難い。明らかに日本の技術力が落ちているのである。どこで、戦略を間違えたのであろうか?またしても、太陽光パネルと同じ轍を踏んでしまったことの反省をする必要がある。

ところで、気象条件で出力が大きく変化する風力発電や太陽光発電を系統連系するには、その出力変動を平準化するために負荷変動対応に優れたLNG火力発電や揚水発電などのバックアップ電源の整備、あるいは高価な蓄電池に頼らない大規模な電力貯蔵システムの設置が重要である。

さらに大規模風力発電(ウィンドファーム)に適した立地が豊富な北海道、東北から電力需要の多い本州都市部への送電容量の増強は必須である。このような大規模電力貯蔵システムの拡大と送電網強化は、風力発電導入拡大の鍵と気づくべきで、これが打つべき次の一手であることは間違いない。